美容室オーナー:経営管理業務、1年間のスケジュール感

独立して、経営管理業務を一人でこなすのはかなり大変です。 そもそも一人でやろうとしなければよいだけです。

私共にマルっとお任せいただくことで、 施術業務といった本業に注力できる時間が確保できます。 不慣れな管理業務をご自身でやっても、時間が無駄になりますし、多くの場合間違ってしまうでしょう。

私共にお任せするとしても、ざっくりとしたスケジュール感は把握しておきましょう。

事業を行い人を雇用すれば、 外部に対して提出・申告などの管理業務が多いことがスケジュール表をみて頂くとわかると思います。

ざっくりと1年間の管理業務の内容をみていきましょう。

4月:新入社員の受け入れ

4月に限った話ではありません。人を雇用すれば、以下の手続きが必要です。 ・(1人目のみ)給与支払設置事務所との開設届 ・給与所得者の扶養控除等( (異動)申告書の受理 ・労働保険(労災保険・雇用保険)の手続き ・社会保険に加入するなら、 健康保険(東京美容国民健康保険組合の場合も)と厚生年金保険

マイナンバーの確認も忘れないでください。 SmartHRが便利です、SmartHRで提出してもらいましょう。

【例】給与所得者の扶養控除等(異動)申告書

TBD

5月:住民税_納付額通知

日本は申告納税制度を採用しています。 したがって、税金は自分で計算して自分で申告・納付するのが原則です。 これを「普通徴収」といいます。

個人事業主の場合、確定申告をすれば、住民税の申告も完了します。

6月:労働保険_年度更新

6月から7月にかけて労働保険(労災保険・雇用保険)の年度更新手続きと納付があります。

7月:納税!

納税により辛い月が続きます。

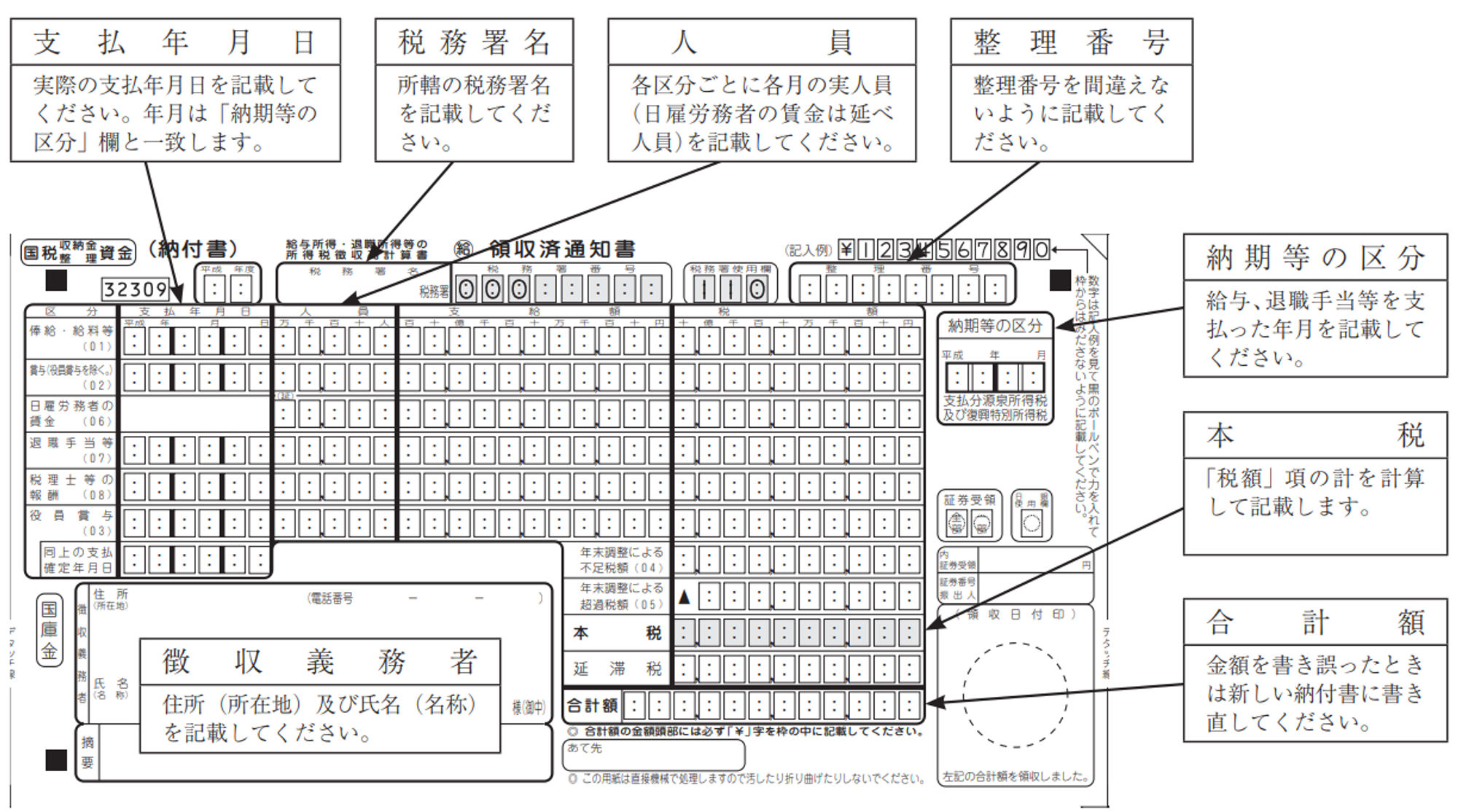

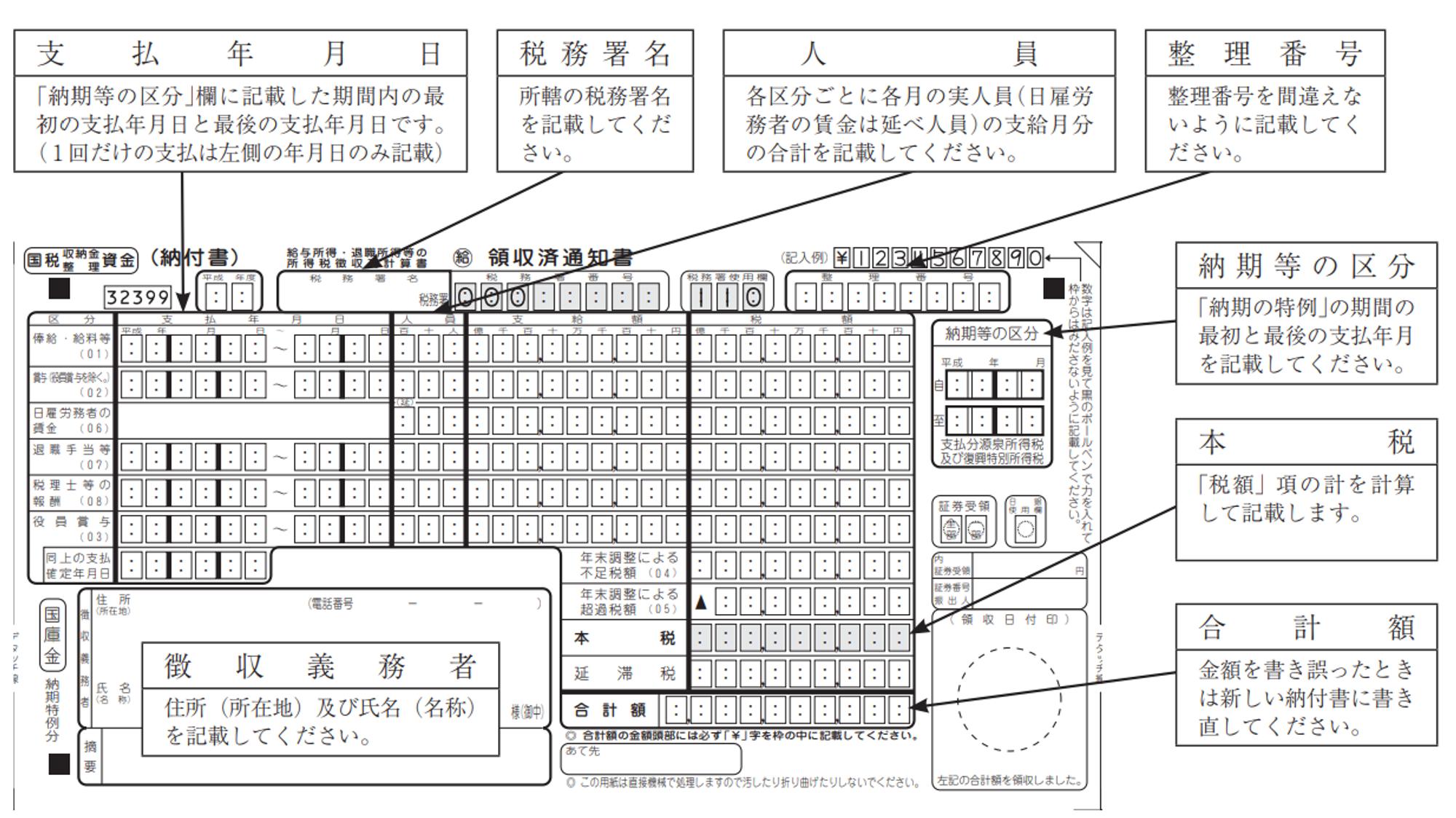

まず、源泉所得税の納付(納期の特例分)があります。

関連リンク:源泉所得税の納期の特例に関する承認申請書(創業時,税務署に)

関連リンク:所得税徴収高計算書(特例分:7/10と1/20までに,税務署に)

従業員に賞与を支払う場合もあるでしょう。その場合、「賞与支払届」の提出が必要です。 これをもとに年金事務所が社会保険料の額を変更するため、提出漏れがないようにしなければなりません。

さらに、前年分の税額が15万円以上の場合は「予定納税」があります。 前年分の申告納税額の1/3を7月と11月に前払いしなければなりません。

8月:納税!

労働保険料の支払いがあります (労働保険料の分割納付は40万円以上の場合)。

9月:納税!

固定資産税の納付があります。

10月:納税!

労働保険料の支払いがあります (労働保険料の分割納付は40万円以上の場合)。

11月:納税!

「予定納税」があります。

12月:年末調整&決算

年末調整がやってきます。 これもSmartHRで資料を回収し、その他もろもろをマネーフォワードを使ってやります。

従業員に賞与を支払う場合は「賞与支払届」の提出を忘れずに。

年末には棚卸をしましょう。

翌年1月:源泉所得税の納付&法定調書&給与支払報告書&償却資産申告書_提出

源泉所得税の納付

1月20日までに源泉所得税の納付(納期の特例分)をします。

例:所得税徴収高計算書(納付書)

関連リンク:所得税徴収高計算書(納付書)

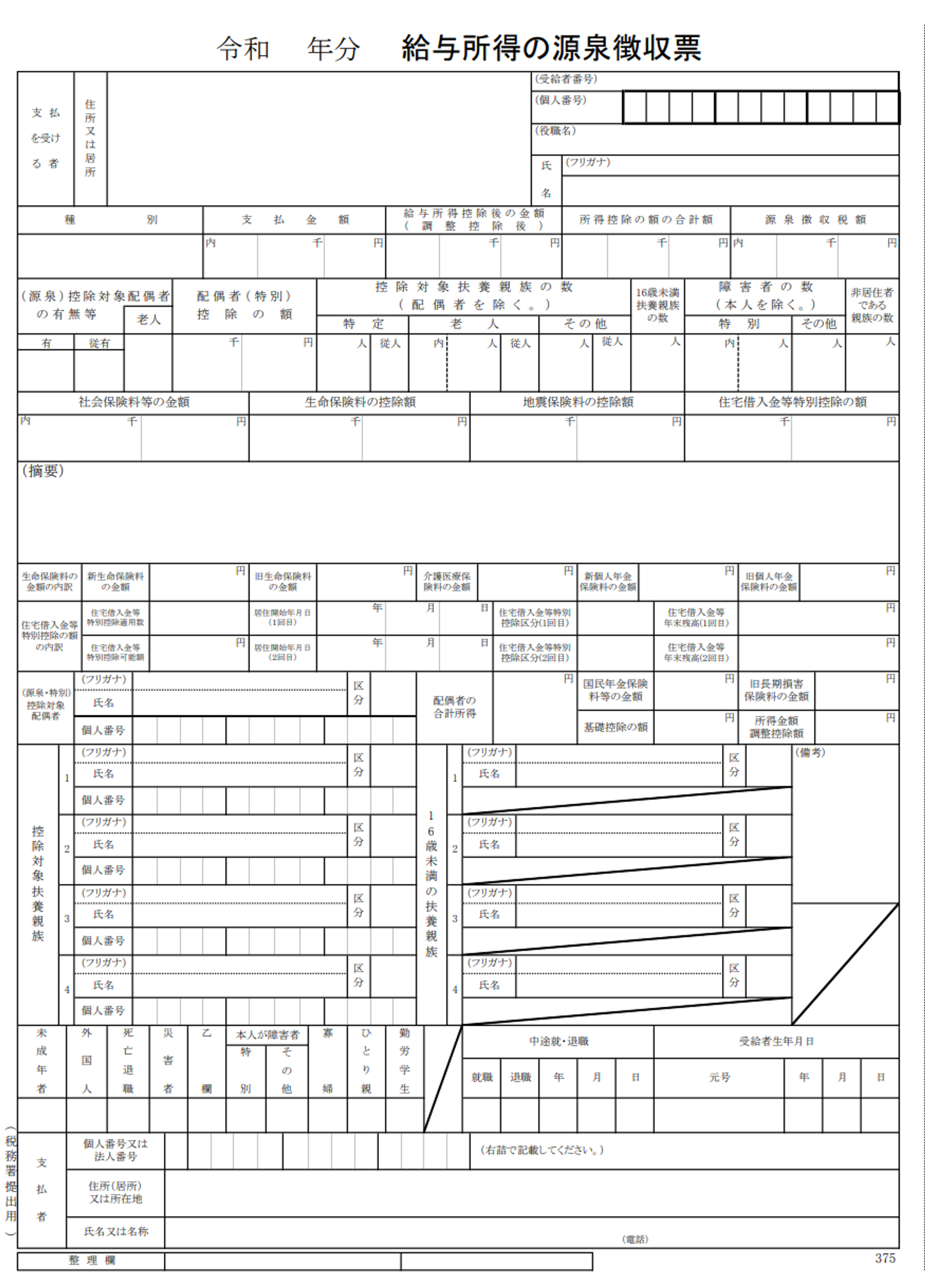

法定調書、給与支払報告書の提出

1月31日までに、税務署に「法定調書(源泉徴収票と支払調書)」、市区町村に「給与支払報告書」を提出します。

例:源泉徴収票

税務署提出用

例:支払調書()

関連リンク:1月31日までに_給与支払報告書の提出

償却資産申告書の提出

1月31日までに「償却資産申告書」を都(県)税事務所に提出します。

固定資産税の納付

美容室だと、内装や備品にかかる税金です。 いわゆる償却資産税と呼ばれるものです。

償却資産については、会社が持ってるのかどうかが確認ができません。 そのため、どんな償却資産を持っているかを申告させるのが毎年1月の償却資産の申告です。 なお、車は自動車税があるため、減価償却していても固定資産税はかかりません。

償却資産には免税点があるので150万円以下なら納税はありませんが、 美容室は内装があるため、ほとんどの場合、納税が発生します。

関連リンク:1月31日までに_償却資産の申告

翌年2月:納税!

固定資産税の納付があります。

翌年3月:確定申告

3月15日までに確定申告を済ませます。

まとめにかえて

これらを独立開業して一人でこなすのはかなり大変です。

ざっくりとしたスケジュール感は把握しておきましょう。

私共にマルっとお任せいただくことで、施術業務といった本業に注力できる時間が確保できます。