法人が得か、個人事業主が得か?

結論から申し上げます。

まず、①開業時にいきなり法人を設立することはおすすめしません。

少なくとも消費税の免税期間(約2年間)は、個人事業主でいましょう。 免税期間の約2年間の間に事業の方向性が見えてきた段階で、2店舗目を見据えて法人化を検討しても決して遅くありません。

個人事業としての事業所得(青色申告特別控除前利益)が年間500~700万円程度(月額約41~58万円)稼げるようになり、 固定客のお客様にリピートして頂き(再来のリピート率は80%、固定客のリピート率は90%を超え)、 新規のお客様のリピート率が60%を安定的に超えてきたら、 法人化して従業員を雇用したり、業務委託の方を採用したりして、業容を拡大しましょう。

上記はあくまで目安ですが、本業の足場をしっかり固めることが何よりも重要です。 それから、(経営の本筋ではなく、些末な論点である)節税や税金のことを考えましょう。

正社員から個人事業を始めると納める税金の額が増える

一般に、独立して個人事業主になると支払う税金の額は多くなります。 その理由は、以下の2点です。

理由①給与所得控除と青色申告特別控除との差額分所得が多くなる

給与所得者(会社員、サラリーマンのこと)は、給与所得控除分から青色申告特別控除(65万円)を差し引いた分だけ、個人事業主よりも所得が少なくなり、その結果、所得税と住民税が低くなります。

理由②個人事業主は、事業税がかかる(美容師は5%)こと

※反対に個人事業主は、厚生年金・健康保険に加入できません。国民健康保険・国民年金に加入するためその分は個人事業主の方が低くなります。

ざっくりと解説

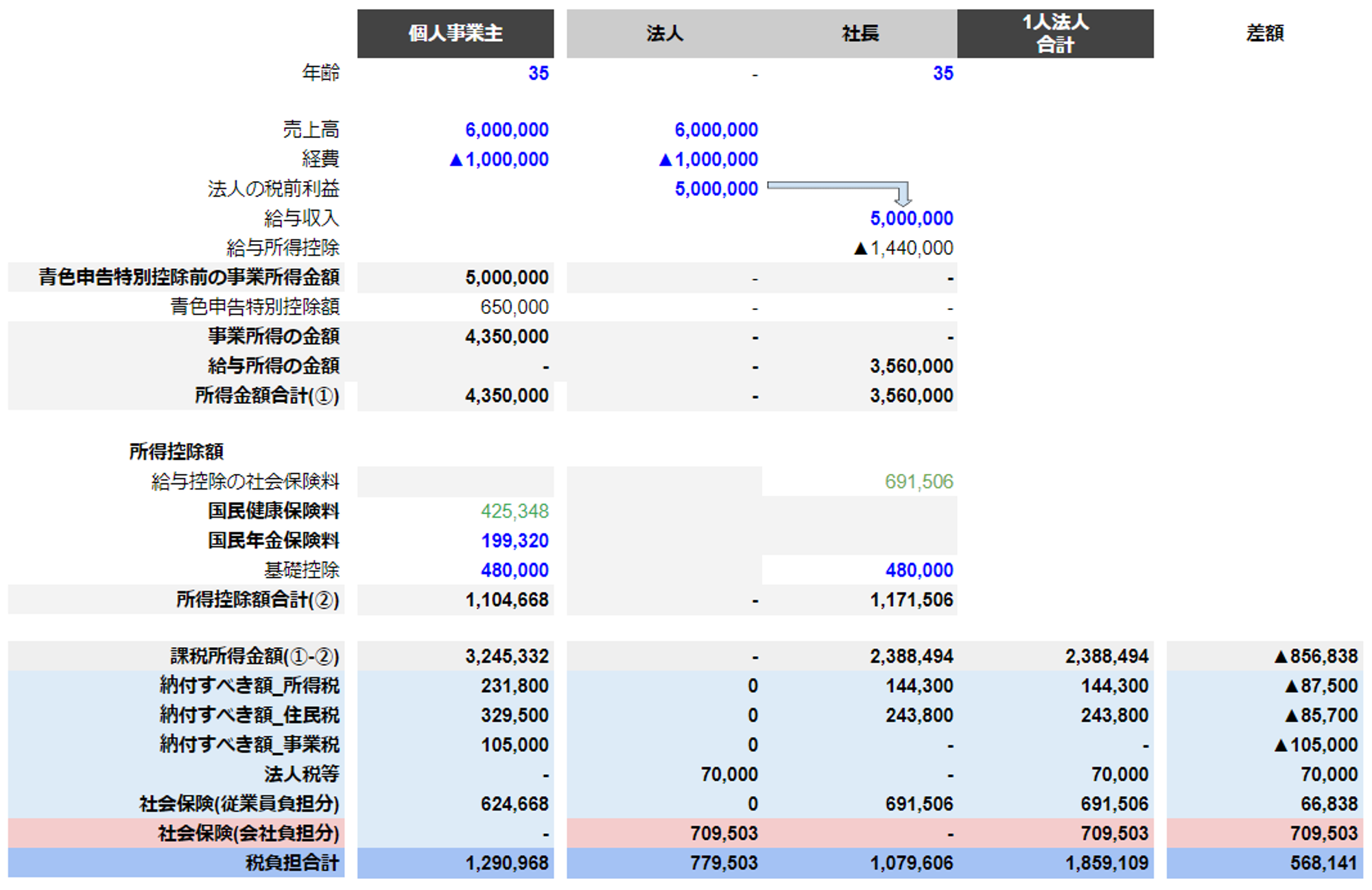

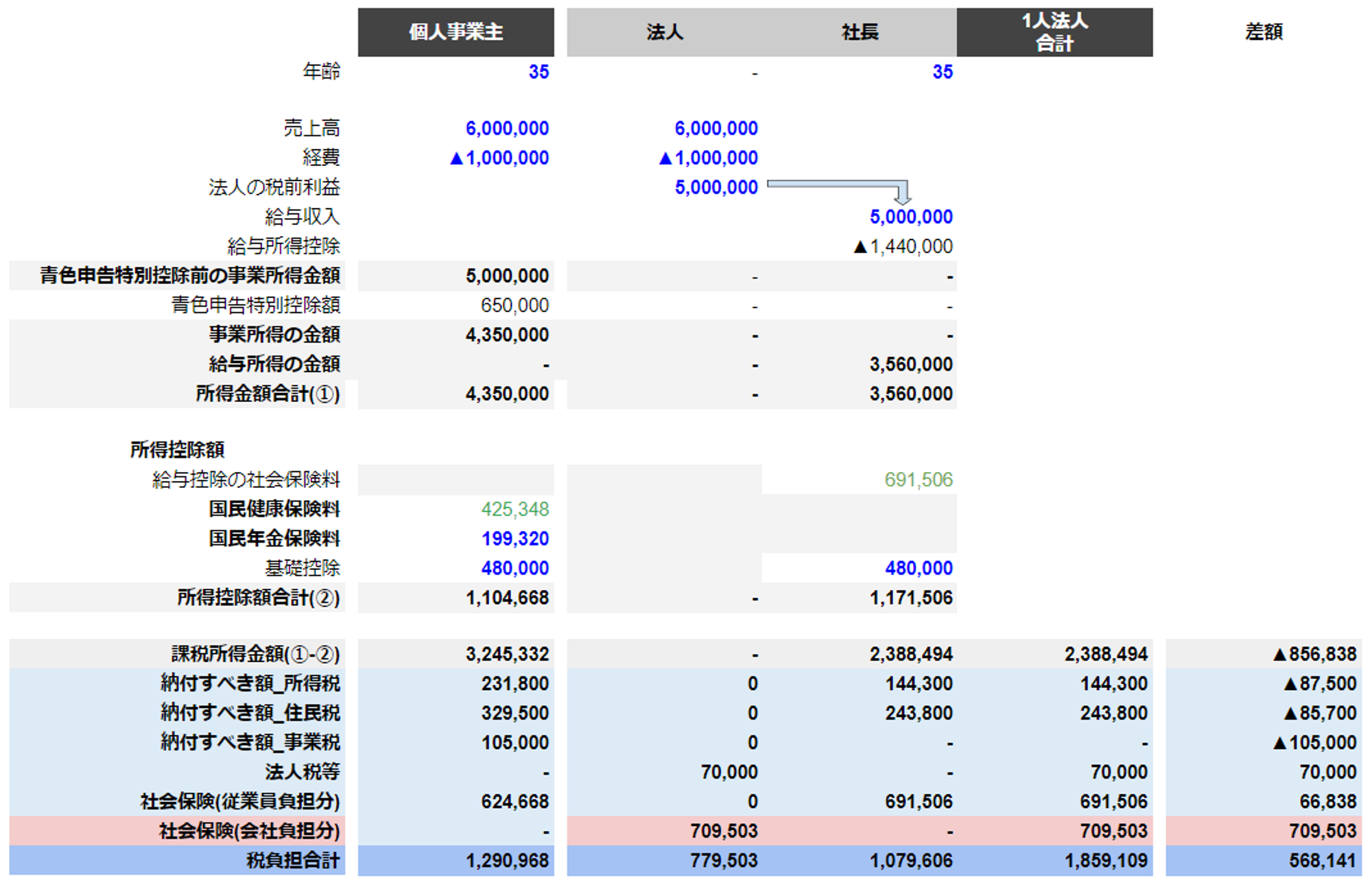

以下、具体的な数字を使ってざっくりと検証します。

会社員(給与所得者)の場合のシミュレーション

現勤務先からの給与が500万円だったとします。 支払う所得税額は約14万円、住民税は約24万円となります。 給与所得者には事業税はかかりません。 給与所得者は、厚生年金と健康保険に加入しますが、これが高いのです。 給与額面に対して約14%ほどかかり、社会保険料は約69万円です。

税負担合計は約107万円です。

(再掲)

個人事業主の場合のシミュレーション

個人事業主(フリーランス)になった場合をみていきます。

1年間の事業の利益(儲け)が500万円だったとします。 (ここでは業務委託として独立したフリーランスの美容師の方を想像してください)。 個人事業主は、給与所得者のように給与所得控除はありませんが、個人事業主として開業したときに、青色申告の承認申請書を税務署に提出し、複式簿記で記帳していれば、青色申告特別控除が65万円認められます。

支払う所得税額は約23万円、住民税は約32万円となります。 美容業の個人事業主は一定の所得を超えれば、「事業税」も納めなければなりません (約10万円)。

個人事業主の税負担額は約129万円となり、給与所得者にくらべて、約21万円ほど多くなります。

(再掲)

個人事業主には、消費税もかかる

このシミュレーションには考慮していませんが、一定の条件を満たせば、 個人事業主は消費税(基準期間の課税売上高が1000万円を超えた年から)を納税しなければなりません。 反対に、免税事業者であれば、売上にかかる消費税分は益税として所得になります。

個人事業主には、固定資産(償却資産)税もかかる

これもこのシミュレーションには考慮していませんが、店舗を借りて開業すれば、 内装設備や備品で一定額以上のものには、固定資産(償却資産)税がさらにかかります。

独立すると払うことになる税金は以下のもの

まとめると個人事業主の方が納める税金の種類はおおむね以下のものになります。

- 所得税

- 住民税

- 消費税

- 事業税

- 固定資産税(償却資産)

- 国民健康保険

- 国民年金保険料

ここまでのまとめ

このように、個人事業主として独立すると、給与所得者(勤務美容師)にくらべて税金負担が増えます。その理由は以下の2点でした。 ①給与所得控除と青色申告特別控除との差額分所得が多くなる ②個人事業主は、事業税がかかる(美容師は5%)こと

だったら、最初から個人事業主としてではなく、法人を設立して、社長として給与をもらえば、「給与所得控除」がとれていいのでは?と思われるかもしれません。

そこで今度は、1人法人(社長一人だけで社員ゼロの法人)と個人事業主を比較してみることにしましょう。

※個人事業主として開業されていた方が、その個人事業を廃業し、法人を設立して事業を開始すること、これを「法人成り」といいます。

1人法人と個人事業主を比較

事業の売上を法人の売上として、事業の経費を法人の経費とします。 法人の税前利益分だけ、社長に給料を支払うという形にします。 法人の所得はゼロという前提ですが、法人は所得がゼロでも、法人住民税の均等割りが約7万円かかります。 その結果が以下のようになります。

社会保険料の負担が大きい

個人事業主の税負担は約129万円でした。 むしろ、法人にした方が税負担合計約186万円と税負担が約56万円増えてますね。

図のピンク色でハイライトした箇所に注目してください。

実は、法人も従業員にかかる社会保険料を半分(給与額面に対して約15%)負担しなければならないのです。これがいわゆる「法定福利費」です。 自分一人だけの法人だと、法人負担分+社長本人負担分の両方を結局自分が支払うことになります。

会社負担分と従業員負担、合わせて給与額面に対して約30%も社会保険料を取られているのです。このあたり、会社員でいるうちは意識しないのですが、社会保険の負担は年々増えています。

個人事業主だと国保+国民年金で約62万円です。 法人は会社負担と社長負担の社会保険料を合わせて約140万円になります。

(再掲)

社長個人分の給与所得分だけたしかに税金が減るのですが、 社会保険料の料率の方が大きいし、何より社会保険料は給与額面にダイレクトにかかります。

法人にすれば、税金が安くなると思われがちなのですが、社会保険のせいで実質的な税負担が増えることに注意してください。

もちろん、社会保険の良い面もあります

厚生年金の受取額は国民年金より大きいです。

社会保険加入者に万が一のことがあれば、 配偶者は再婚しない限り遺族年金がもらえます(詳細は日本年金期のHPへ)。

傷病手当金ももらえます。

女性なら出産手当金もあります。