財務分析を5つの視点(「総合力」「収益性」「安全性」「効率性」「成長性」)からざっくりと理解するシリーズ、今回はパート3効率性です。

- 財務諸表分析の5つの視点 ~1/4(総合力と収益性)

- 財務諸表分析の5つの視点 ~2/4(安全性)

- 財務諸表分析の5つの視点 ~3/4(効率性)

- 財務諸表分析の5つの視点 ~3/4(成長性)※作成準備中

効率性を図る指標

投下するお金が同じであれば、それから得られるリターンが多いほうがお金を効率的に運用しているといえます。また、得られるリターンが同じであれば、投下するお金は少ないほうがよいですね。

効率性をはかる指標は売上高または売上原価に対してどのくらいの資産または負債を保有しているかを示す回転率(または逆数の回転期間)がよく用いられます。

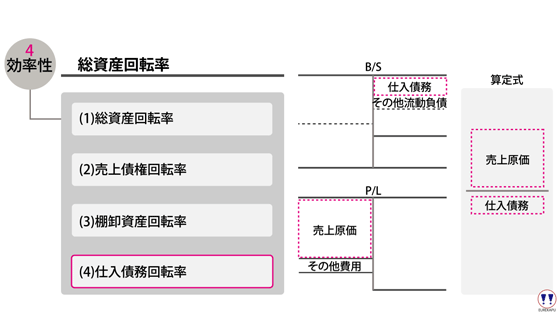

ここでは代表的な4つ(総資産回転率、売上債権回転率、棚卸資産回転率、仕入債務回転率をご紹介します。

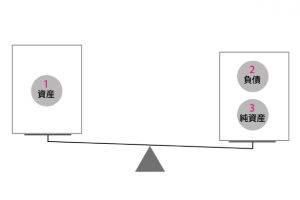

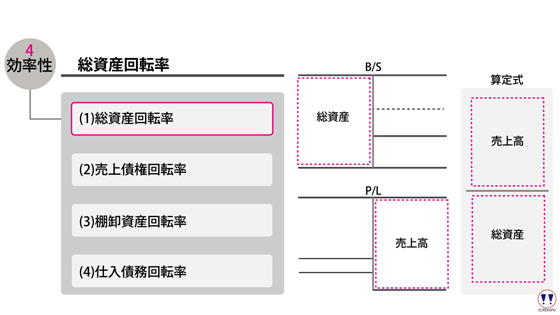

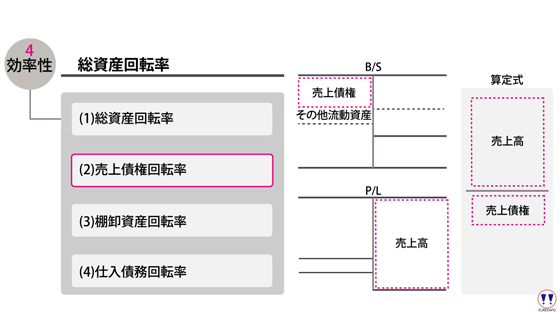

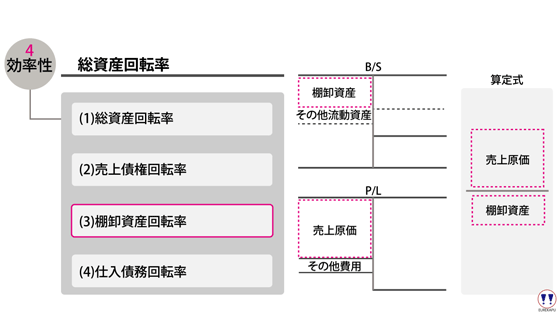

【図解】これでざっくりとイメージを付けてみてください

B/Sのどこを分子にし、どこを分母にしているかをご確認ください。

(1)総資産回転率(売上高÷総資産)

総資産回転率は資産をどの程度効率的に活用できたのを売上高を用いて図る指標です。

業種が異なったり(例えば、製造業と小売業など)、同業種であってもビジネスモデルが違えば(例えば、コストリーダーシップ戦略なのか高付加価値戦略なのかなど)指標に差がでます。

異業種間やビジネスモデルの違いでどのくらいこの指標が異なるものかをさらっと理解しておく程度でよいと思います。

(2)売上債権回転率(売上高÷売上債権)

この指標は企業が顧客に商品や製品を販売してからどのくらいの期間でその売上債権を回収しているのかを図ります。分子と分母を入れ替えて、売上債権÷売上高×日数(月数)で売上債権回転期間としてもよく使われます。

一般に、小売業などの一般消費者を相手にする商売は現金決済が主になりますので、この回転率が高く(回転期間の場合は短く)なります。反対に、卸売業や製造業などの主に企業を相手にする商売は信用取引(掛け販売)が主になりますので、回転率が低く(回転期間の場合は長く)なります。

(3)棚卸資産回転率(売上原価÷棚卸資産)

商品や製品や原材料に投下された資金がどのくらいの期間で販売されたかを図る指標です。分子と分母を入れ替えて、棚卸資産÷売上原価×日数(月数)で棚卸資産回転期間としてもよく使われます。

棚卸資産回転期間が長くなるとそれだけ資金が拘束されることを意味しますので、短いほうがよいです。

また、棚卸資産は決算書の「お化粧(粉飾など)」にもよく使われるため、回転期間が長くなっている場合は架空在庫、滞留在庫や不良在庫などが発生していないかよく注意する必要があります。

(4)仕入債務回転率(売上原価÷仕入債務)

企業が仕入債務を計上してからどのくらいの期間でその仕入債務の決済を行っているかを図る指標です。分子と分母を入れ替えて、仕入債務÷売上原価×日数(月数)で仕入債務回転期間としてもよく使われます。

運転資金(運転資本:ワーキングキャピタル)とは?

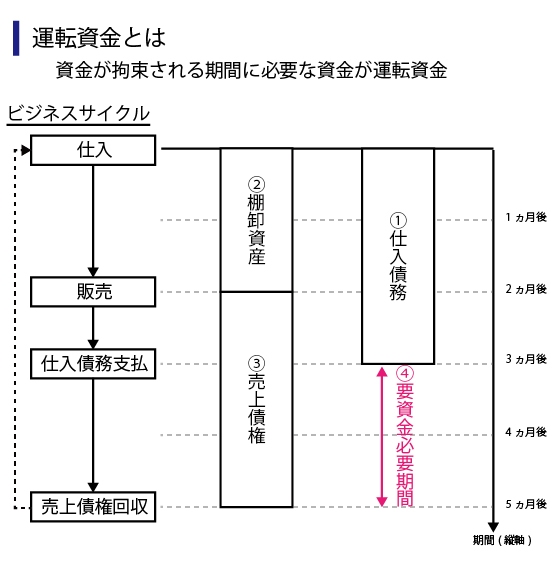

運転資金とは会社を回すために必要な資金のことをさします。また、運転資本とは売上債権に棚卸資産を加え、仕入債務を控除した差額のことをさします。運転資本は「ワーキングキャピタル(WC)」とも言われます。

例えば、卸売業のケースで考えてみます。以下の図のように、商品を掛けで仕入れてからその掛け代金を支払うまでの期間を3ヶ月と仮定します(①)。そして、仕入れた商品は販売できるまで棚卸資産として在庫に計上します。在庫に計上し、販売できるまでの期間を2ヶ月とします(②)。次に、その在庫に計上した商品を掛けで得意先に販売し、現金決済までの期間を3ヶ月とします(③)。この場合、資金が在庫または売上債権として拘束される間に支払いのほうが先に訪れることになりますので、④の期間分だけ、資金が不足することになります。また、製造業の場合は在庫には原材料や仕掛品が含まれますので、製品に変わるリードタイム分、在庫として資金が拘束される期間が長期化します。

なお、この④の要必要運転資金を期間(日数)に直した場合はキャッシュ・コンバージョン・サイクル(CCC)とも言われます。

つまり、運転資金の分だけ資金が必要になり、これを現金預金(自己資金)で補うか、短期借入金なりで補う必要があります。

黒字倒産とは何か?

黒字倒産という言葉を耳にしたこともあるかもしれません。いわゆる利益が出ていても倒産することがあるのですが、なぜ利益が出ていても倒産するのでしょうか。

結論からいえば、支払いに充てるお金が手元からなくなってしまったからです。

例えば、決済の条件が変わらず(売上債権回転期間、棚卸資産回転期間、仕入債務回転期間が一定)、会社が成長し続けるとします。会社が成長するということは売上高と売上原価が増加します。つまり、回転期間が一定でも、上図にあった必要な運転資金の金額は会社の成長に応じて増加し続けます。その増加分を短期借入金など何らかの資金手当てをしなければ(例えば、仕入債務のうち支払手形が決済日に落ちず、不渡りとなり)、倒産することになります。

このように、会社が成長するときこそ、資金繰りには注意しなければなりません。

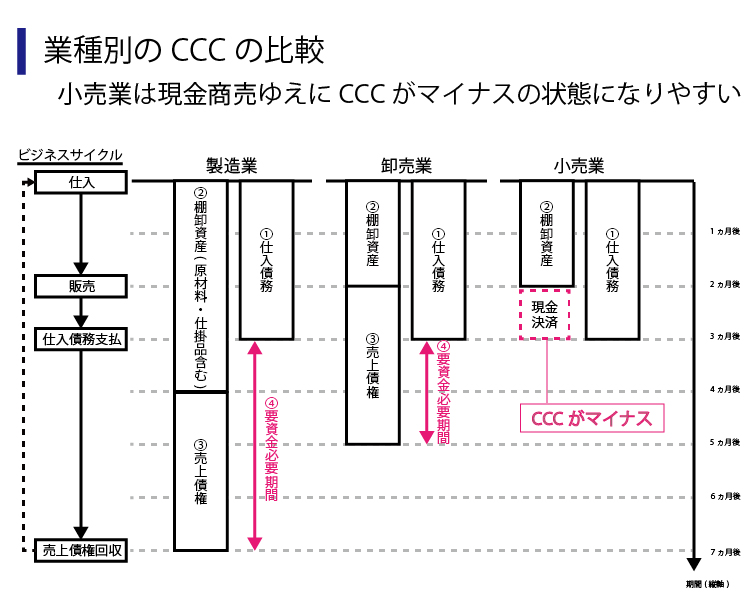

また、業種別にみると(もちろん例外はありますが)、運転資金には以下のような特徴があります。この点、現金商売である小売業は売上債権がほとんどないため、入金が先、支払いが後になりやすく経営の安定度は他に比べて高いです。

このあたりはアップル、デルやコストコなどが事例によく出されます。また日本企業であればコスモス薬品などが有名です。ご興味があればこちらもどうぞ。

参考記事:「運転資金の管理等に有用 キャッシュ・コンバージョン・サイクル(CCC)を経営改善に活かす」月刊「企業実務」 2013年3月号

http://www.njh.co.jp/magazine_topics1/at26/

- 財務諸表分析の5つの視点 ~1/4(総合力と収益性)

- 財務諸表分析の5つの視点 ~2/4(安全性)

- 財務諸表分析の5つの視点 ~3/4(効率性)

- 財務諸表分析の5つの視点 ~3/4(成長性)※作成準備中