こんにちは、小松啓です(プロフィールはこちらからどうぞ)。Twitterフォロー大歓迎です。よろしくお願いいたします。

Twitter(@EUREKAPU_com)

Instagram(eurekapu55eurekapu55)

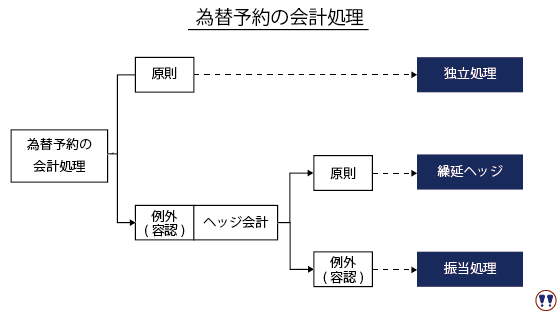

為替予約にかかる会計処理には、独立処理、ヘッジ会計(繰延ヘッジ)、振当処理の3つあります。

パターンがいくつかあり複雑そうに見えて、それぞれの違いは(意外と?)シンプルです。

ヘッジ取引や為替予約の仕組み、それぞれの会計仕訳など丁寧に図解などで解説します。

実務指針の設例も考慮した設例もあります。

本記事は丁寧に図解も多様したために、ボリューム多めです。ですので、以下のように、大きく3つのパートにわけました。本章はそのパート1「ヘッジ会計の概要編」です。

- 為替予約の会計処理(1/3) ~ヘッジ会計の概要編

- 為替予約の会計処理(2/3) ~振当処理編

- 為替予約の会計処理(3/3) ~設例編

- 為替予約の会計処理 ~おまけ

そもそもヘッジ会計とは何かからお話します。

振当処理の特徴的な位置づけをお話します。

実務指針の設例も考慮した設例を4つのパターンでご紹介します。

1. ヘッジ取引とは何か?

ヘッジ取引とは、外貨建の資産・負債(例えば金銭債権債務など)にかかる為替変動のリスクを回避するためにデリバティブなどを利用してリスクをヘッジするために行う取引のことをさします。

この場合、リスクとは為替差益と為替差損の両方に触れることをさします。

例えば、為替相場は時として1日に5円動くこともあり、日本国外の企業との営業取引で発生する外貨建金銭債権債務は為替変動のリスクに常に晒されます。

大企業になればなるほど取引ボリュームが大きいため、 その利益へのマイナス影響はとてつもなく大きくなり、トヨタですとたった1円円高になればおそよ400億円も損失が発生すると言われます。1)カブドットコム証券「旬なテーマを深堀り♪1円の円安が業績に与える影響は?想定為替レートから円安恩恵銘柄を探る!」

為替相場の変動は完全に外部環境要因であり、経営者からすれば、自分のコントロール外のことで自社の資金繰りや利益などが不安定になるのはたまったものではありません。

もちろん、初めから円貨で取引できればそれにこしたことはありませんが、交渉力が強くなければなりません。

ですので、一般的に、為替相場の変動をうけるビジネスを営む企業(輸出企業であれば外貨建売掛債権、輸入企業であれば外貨建仕入債務)は取引金融機関と為替予約契約を結び、為替変動のリスクをヘッジ(回避)しようとします。

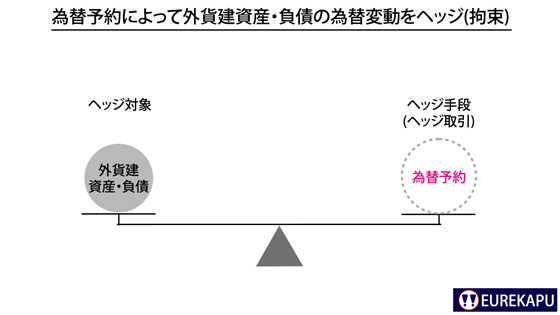

この場合、リスクを回避させたい外貨建金銭債権債務を「ヘッジ対象」とよび、リスクを回避する手段としての為替予約(デリバティブ)取引を「ヘッジ手段」といいます。

そして、このヘッジ手段としての為替予約取引のことをヘッジ取引と呼びます(このヘッジ対象とかヘッジ手段とかヘッジ取引とかヘッジ会計(後述します)とか、とっても紛らわしいのですが、会計基準では連発されますので、その都度、図解でご確認ください)。

ちなみに、外貨建資産の為替変動リスクを単に回避しようと思えば、それと同額の外貨建負債を保有すればよいことになります。

そうすれば、一方の損失は一方の利益になりますので、外貨建資産・負債の損益が相殺され、為替リスクが減少されます。

ただし、多くの企業では安く海外の原料を仕入れ、輸入は行うけど、販売先は国内であったり、日本国内で製造した製品を海外に販売したりすることが多いため、その場合に金融取引である為替予約を行う必要性がでてきます。

2. ヘッジ会計とは何か?

ヘッジ会計とは、ヘッジ取引のうち一定の条件を満たしたものについて、ヘッジ対象にかかる損益とヘッジ手段にかかる損益を同一の会計期間に認識し、ヘッジの効果を会計に反映させるための特殊な会計処理のことをさします。

ヘッジ会計は特殊な会計処理です。2)金融商品会計に関する会計基準 29項

ヘッジ会計とは、ヘッジ取引のうち一定の要件を充たすもの(注11)について、ヘッジ対象に係る損益とヘッジ手段に係る損益を同一の会計期間に認識し、ヘッジの効果を会計に反映させるための特殊な会計処理をいう。

ヘッジ会計の適用要件 金融商品会計に関する会計基準 (注11)

ヘッジ取引についてヘッジ会計が適用されるためには、ヘッジ対象が相場変動等による損失の可能性にさらされており、ヘッジ対象とヘッジ手段とのそれぞれに生じる損益が互いに相殺されるか又はヘッジ手段によりヘッジ対象のキャッシュ・フローが固定されその変動が回避される関係になければならない。

3. 特殊な会計処理をする必要性

そもそも、なぜ特殊な会計処理をする必要があるのでしょうか。

輸入取引を行う企業で考えてみます。

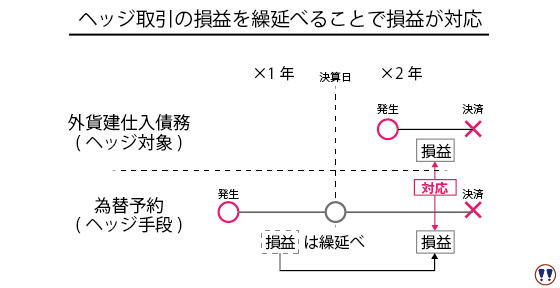

以下の図をご覧ください。

×2年に実行予定の輸入取引について、仕入債務の決済までの為替変動のリスクを回避するために、あらかじめ×1年に為替予約を行ったとします。

この場合、ヘッジ手段となるデリバティブ取引である為替予約取引は期末において金融商品に関する会計基準にしたがって時価評価しなければなりません。3)金融商品に関する会計基準 25項

デリバティブ取引により生じる正味の債権及び債務は、時価をもって貸借対照表価額とし、評価差額は、原則として、当期の損益として処理する。

この点、為替予約の時価評価に伴い×1年で損益が発生しますが、もともとヘッジしたかった外貨建ての仕入債務が発生し、決済されるのは翌期です。

この場合、ヘッジ対象の損益とヘッジ手段の損益が同一の会計期間に認識されません。

ですので、特殊な会計処理であるヘッジ会計を適用します。

この場合、ヘッジ手段から発生した為替差損益をヘッジ対象である外貨建仕入債務にかかる為替差損益が発生するまで繰延べます。

こうすることで、両者の損益が同一の会計期間に認識されます。ポイントはヘッジ手段から発生した為替差損益を繰り延べることです。

繰り延べられるのはヘッジ対象の損益ではありません。

4. ヘッジ会計の方法にはどんなものがあるの?

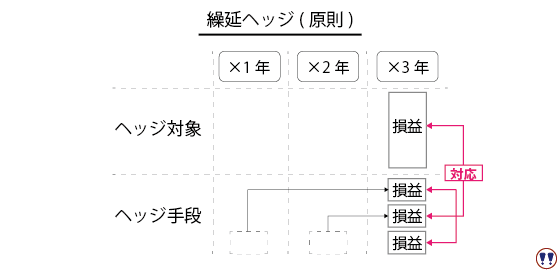

そもそもヘッジ会計の種類は2つあり、「繰延ヘッジ」と「時価ヘッジ」です。

日本の会計基準では原則、繰延ヘッジで会計処理する必要があり、時価ヘッジは容認規定です。

4-1. 繰延ヘッジとは?

その名の通り、繰延ヘッジはヘッジ手段にかかる損益(または評価差額)をヘッジ対象の損益が認識されるまで損益計算書を通さずに純資産の部にて「繰延ヘッジ損益」勘定を使って繰り延べる方法です。

先ほどの「特殊な会計処理をする必要性」でご紹介した例は損益を繰り延べましたので、まさに繰延ヘッジです。

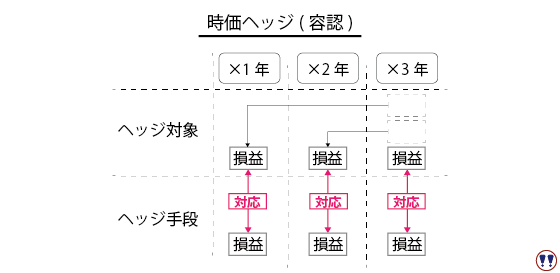

4-2. 時価ヘッジとは?

時価ヘッジとはヘッジ対象の資産または負債にかかる相場変動を損益に反映させることにより、その損益とヘッジ手段にかかる損益とを同一の会計期間に認識する方法です。4)金融商品会計基準第32項ただし書

「ヘッジ対象である資産又は負債に係 る相場変動等を損益に反映させることにより、その損益とヘッジ手段に係る損益とを同 一の会計期間に認識する

時価ヘッジはヘッジ対象である資産または負債にかかる相場の変動等を損益に反映させることができる場合に適用できます。

ですので、時価ヘッジの適用対象はヘッジ対象の時価を貸借対照表価額とすることが認められているものに限られ、その他有価証券のみが時価ヘッジを適用できると考えられます(金融商品会計に関する実務指針 185項)。このあたりの詳細(具体例など)は今回の趣旨とは異なりますので割愛します。

なお、普段、純資産を確認する機会もないと思いますのでご紹介しておくと、連結財務諸表では、繰延ヘッジ損益は純資産の部の「その他の包括利益」として表示されます。

参考リンク「【図解】財務諸表 ~貸借対照表(B/S)の構造」

為替予約についてはこのヘッジ会計の繰延ヘッジ処理以外にも「当分の間、特例として」認められている処理があり、それが振当処理です(なお、そろそろ日本基準でも廃止されるかもしれません)。

この振当処理がヘッジ会計なのかというと、その定義を満たしてはいないような気がしますが、ヘッジ会計の要件を満たした場合にしか適用できず、かつ、特殊な会計処理なので、ここではヘッジ会計として扱います。5)外貨建取引等の会計処理に関する実務指針

為替予約等の会計処理 為替予約等に対するヘッジ会計の適用(一 1及び2 (1)並びに注解(注6))

3.金融商品会計基準により、デリバティブ取引である為替予約、通貨先物、通貨スワッ プ及び通貨オプション(以下「為替予約等」という。)は、原則として期末に時価評価を行い、評価差額は損益として処理することが求められている。しかし、外貨基準 一 1及び2 (1)では、外貨建金銭債権債務(外貨建取引に関連して発生したものを含 む。)と為替予約等との関係が、金融商品会計基準におけるヘッジ会計の要件を満たしている場合には、当該外貨建取引及び外貨建金銭債権債務等についてヘッジ会計を適用することができるとされている。また、注解(注6)では、ヘッジ会計を適用する場合には、金融商品会計基準におけるヘッジ会計によることが原則とされながらも、 当分の間、特例として振当処理によることができることとされている。ここで、振当処理とは、為替予約等により固定されたキャッシュ・フローの円貨額により外貨建金銭債権債務を換算し、直物為替相場による換算額との差額を、為替予約等の契約締結日から外貨建金銭債権債務の決済日までの期間にわたり配分する方法である。この特例としての振当処理の採用は、会計方針として決定する必要があり、また、ヘッジ会計の要件を満たす限り継続して適用しなければならない。 なお、金融商品会計基準による原則的処理の採用を決定した後で振当処理へ変更することは、原則的な処理方法から特例的に認められた処理方法への変更であり認められない。

ここまでの話を為替予約の会計処理に絞って、まとめると以下の図のようになります。

次は「当分の間」だけ容認されている振当処理について詳細にお話します。

- 為替予約の会計処理(1/3) ~ヘッジ会計の概要編

- 為替予約の会計処理(2/3) ~振当処理編

- 為替予約の会計処理(3/3) ~設例編

- 為替予約の会計処理 ~おまけ

そもそもヘッジ会計とは何かからお話します。

振当処理の特徴的な位置づけをお話します。

実務指針の設例も考慮した設例を4つのパターンでご紹介します。

脚注

| 本文へ1 | カブドットコム証券「旬なテーマを深堀り♪1円の円安が業績に与える影響は?想定為替レートから円安恩恵銘柄を探る!」 |

|---|---|

| 本文へ2 | 金融商品会計に関する会計基準 29項 ヘッジ会計とは、ヘッジ取引のうち一定の要件を充たすもの(注11)について、ヘッジ対象に係る損益とヘッジ手段に係る損益を同一の会計期間に認識し、ヘッジの効果を会計に反映させるための特殊な会計処理をいう。 ヘッジ会計の適用要件 金融商品会計に関する会計基準 (注11) ヘッジ取引についてヘッジ会計が適用されるためには、ヘッジ対象が相場変動等による損失の可能性にさらされており、ヘッジ対象とヘッジ手段とのそれぞれに生じる損益が互いに相殺されるか又はヘッジ手段によりヘッジ対象のキャッシュ・フローが固定されその変動が回避される関係になければならない。 |

| 本文へ3 | 金融商品に関する会計基準 25項 デリバティブ取引により生じる正味の債権及び債務は、時価をもって貸借対照表価額とし、評価差額は、原則として、当期の損益として処理する。 |

| 本文へ4 | 金融商品会計基準第32項ただし書 「ヘッジ対象である資産又は負債に係 る相場変動等を損益に反映させることにより、その損益とヘッジ手段に係る損益とを同 一の会計期間に認識する |

| 本文へ5 | 外貨建取引等の会計処理に関する実務指針 為替予約等の会計処理 為替予約等に対するヘッジ会計の適用(一 1及び2 (1)並びに注解(注6)) 3.金融商品会計基準により、デリバティブ取引である為替予約、通貨先物、通貨スワッ プ及び通貨オプション(以下「為替予約等」という。)は、原則として期末に時価評価を行い、評価差額は損益として処理することが求められている。しかし、外貨基準 一 1及び2 (1)では、外貨建金銭債権債務(外貨建取引に関連して発生したものを含 む。)と為替予約等との関係が、金融商品会計基準におけるヘッジ会計の要件を満たしている場合には、当該外貨建取引及び外貨建金銭債権債務等についてヘッジ会計を適用することができるとされている。また、注解(注6)では、ヘッジ会計を適用する場合には、金融商品会計基準におけるヘッジ会計によることが原則とされながらも、 当分の間、特例として振当処理によることができることとされている。ここで、振当処理とは、為替予約等により固定されたキャッシュ・フローの円貨額により外貨建金銭債権債務を換算し、直物為替相場による換算額との差額を、為替予約等の契約締結日から外貨建金銭債権債務の決済日までの期間にわたり配分する方法である。この特例としての振当処理の採用は、会計方針として決定する必要があり、また、ヘッジ会計の要件を満たす限り継続して適用しなければならない。 なお、金融商品会計基準による原則的処理の採用を決定した後で振当処理へ変更することは、原則的な処理方法から特例的に認められた処理方法への変更であり認められない。 |