連結財務諸表とは何かをわかりやすく、動く図解と静止した図解で説明しています。(記事全体ができていないので、完成までに何度か内容を加筆修正しますがご了承ください)

【図解とアニメーションで絶対にわかる】M&A・再編 目次一覧

※多くの連結の設問では、親会社のことをP社(Parent companyのP)、子会社をS社(Subsidiary companyのS)と呼ぶことが多いので、本章でもそれにならいます。

※税効果会計は考慮していません。

- M&A・再編の手法(1/2)

- M&A・再編の手法(2/2)

- 連結会計1/ ~概要と支配獲得日の処理①:新規設立の場合

- 連結会計2/ ~支配獲得日の処理②:のれんが発生

- 連結会計3/ ~支配獲得日の処理③:非支配株主が存在

- 連結会計4/ ~支配獲得日の処理④:時価=簿価ではない場合

- 連結会計5/ ~支配獲得日後1年目の処理:開始仕訳

- 連結会計6/ ~支配獲得日後1年目の処理:のれんの償却

- 連結会計7/ ~支配獲得日後1年目の処理:当期純利益の振り替え

- 連結会計8/ ~支配獲得日後1年目の処理:配当金の修正

- 連結会計9/ ~支配獲得日後1年目の処理:親子会社間の取引消去

今回のまとめ

ざっくり30秒でまとめると以下のイメージです。少々強引に30秒に入れたので、初見だと若干早いですが復習の際にはゆっくり感じるかもしれません。投資勘定と資本勘定を相殺した結果、発生する差額がのれんです。

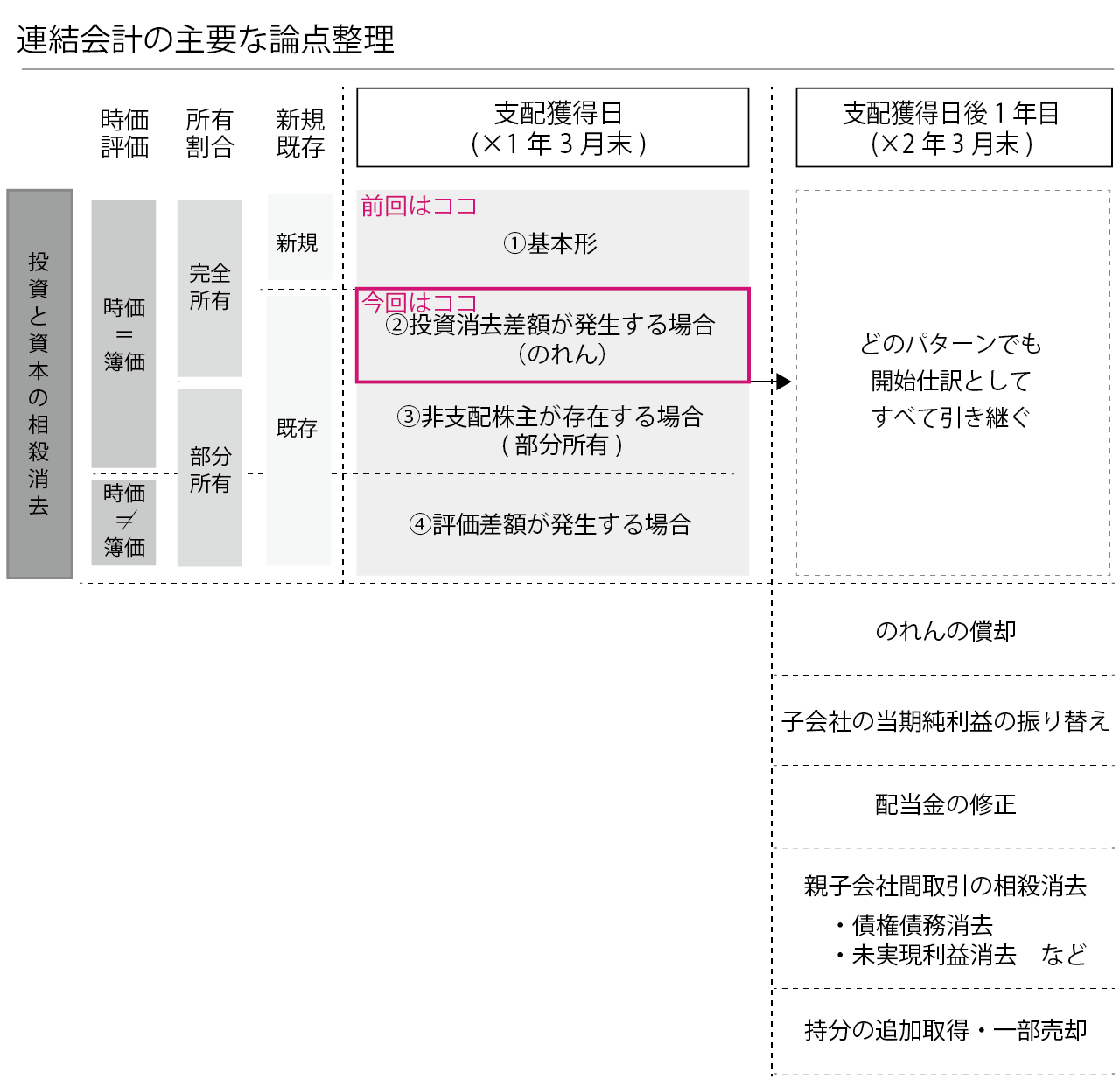

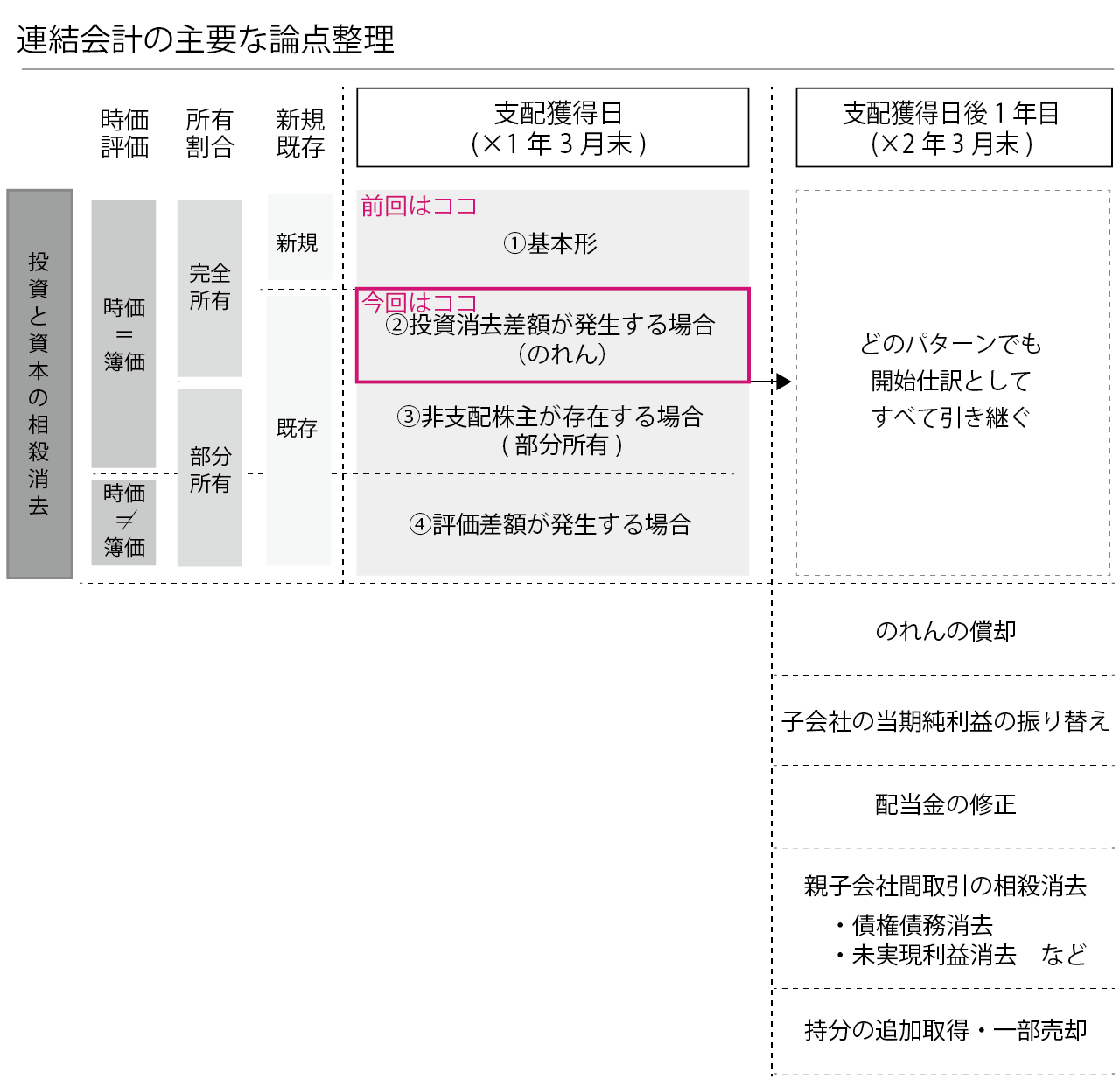

前回の振り返りと今回の概要

前回「連結会計1/ ~概要と支配獲得日の処理①:新規設立の場合」では、子会社を新規で設立した場合を確認しました。子会社を新規で設立する場合、これはつまり子会社の資産・負債の時価と簿価に乖離がなく(評価差額が発生しない)、子会社株式を100%保有し(非支配株主が存在しない)、新規設立であるためのれんが発生しないケースでした。投資と資本の相殺消去(資本連結)の基本系です。基本すぎてテストで問われることはまずありませんが、なぜ連結修正仕訳として右に子会社株式(投資勘定)がきて、左に資本金(資本勘定)がくるのかは感覚的に理解することが比較的難しいところ(私がそうでした)ですので、丁寧にお話しました。

今回は既存の会社の株式を100%保有することになったケースについてお話します。なお、S社の資産と負債の帳簿価額と時価に乖離はまだない前提(評価差額は発生しない)です。

既存の会社を買収する場合、ほぼ確実にのれん(または負ののれん)が発生します。その理由をざっくりいえば、子会社の資産と負債の帳簿価額と会社の値段(価値)が一致することなどほぼないからです。「ほぼ」と申し上げたのは、実務上は金額が僅少で重要性がなかったりすれば両者(帳簿価額と買収価額)を一致させることも考えられるからです(詳細は後述します)。

のれんという言葉はよくニュースなどでもみかけることもあるかと思いますので、これを機会にのれんとは何か、いつ発生するものかなどをイメージいただけると幸いです。

支配獲得日の処理 ~②のれんが発生

P社とS社の個別財務諸表の処理

投資と資本の相殺消去は大きく4つのパターンがあります。今回は投資消去差額(のれん)が発生する場合を確認します。

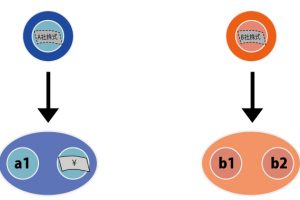

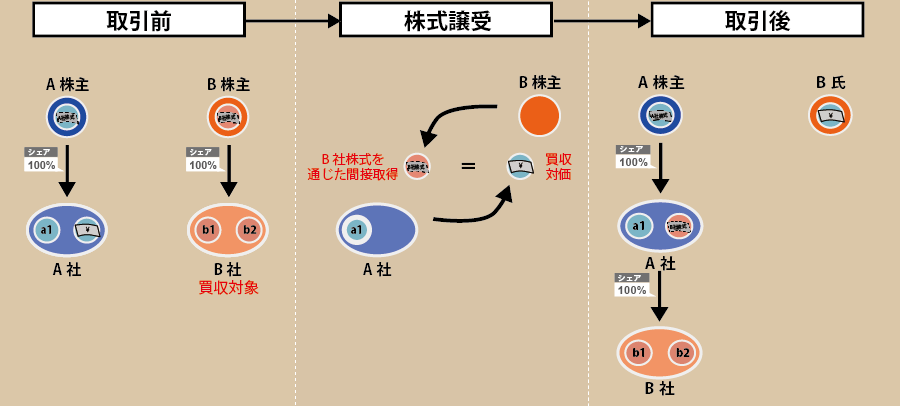

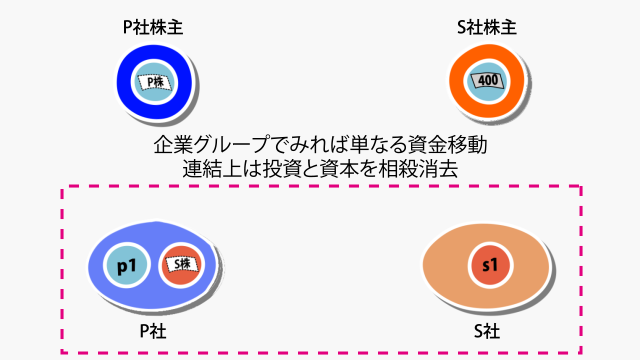

具体的に、P社がS社の株式をS社株主から譲り受ける場合を考えてみます。これはM&A・再編の手法(1/2)でご紹介した「株式譲受」と同じです。A社・B社をP社・S社に置き換えてください。

この取引は、S社にとってみれば株主が交代するだけで、S社の資産・負債が変動する取引ではありません。ですので、S社の個別財務諸表上、仕訳は何もおこりません。これは言われてみれば当たり前ですが、見逃しがちなところですので、念のため確認しました。

さて、S社株主はいくらでS社の株式を売却しようと考えるでしょうか?S社は過去に利益(儲け)が出ており、S社の属する市場環境も良好であり、今後数年間は利益がでるだろうとS社株主は見込んでいるとします。この場合、S社株主はB/Sの純資産の帳簿価額(自分が出資した資本金と配当可能な留保利益分)で保有するS社株式を売却しようと思いません。なぜなら、売却せずに保有していたら配当などで得られたであろう将来のS社の数年間分の利益をS社の株式価値に織り込むはずだからです(このあたりは非常に面白いところなのですが、どこかでまた別の章を設けて詳細をお話します)。

今回の取引では、S社株主は400で株式をP社に譲渡することを決め株式譲渡契約を締結しました。このように、既存の会社の株式を購入するとき、将来獲得見込みの利益(キャッシュフロー)を株式価値として織り込むため、その株式の譲渡価額がその会社の正味財産である純資産の帳簿価額と一致することはほぼありません。詳細はこちらから「M&A・再編の補足 ~のれんが生まれるまで」

この場合の取引概要、BSの変化と仕訳は以下の通りです。前回は単純化するために期中取引は設立取引しかない前提でお話しましたが、今回は他の取引が期中にありP/Lがあるとします。なお、p1とs1は事業をさします。

ボックス図による図解

個別財務諸表が本取引の仕訳を加味するとどう変化するかをご確認ください。

P社の連結財務諸表の処理

今回の株式譲受の場合も前回の新規設立の場合と同様に企業グループ全体の観点でみてみましょう。一度S社株主を経由したものの、P社がS社の株式を100%取得し、企業グループ内で資金が移動しただけとみることができます。言い換えれば、子会社に時価で出資をした、もしくは子会社の資本を時価で取得したともいえます。もしくは、S社からすれば、当初出資した株主がいくらで第三者に株式を売買しようが、出資されたお金の額は資本金の額であり、それを手にした者が会社であれば、新規設立した場合と経済的な効果は同じともいえます。いろいろ言い換えてみましたが、要するに企業グループ内での取引ということがイメージできるでしょうか。

時価とはこの場合400にあたります。S社は資金を元手に土地を取得し、事業から利益をあげています。ですので、P社はその価値の増加分をS社株主に支払い、S社株式を取得しました。この場合、S社株主が出資したお金は100、分配可能利益は100であり、両者間が価値の増加分として認めた額は差額の200といえます。

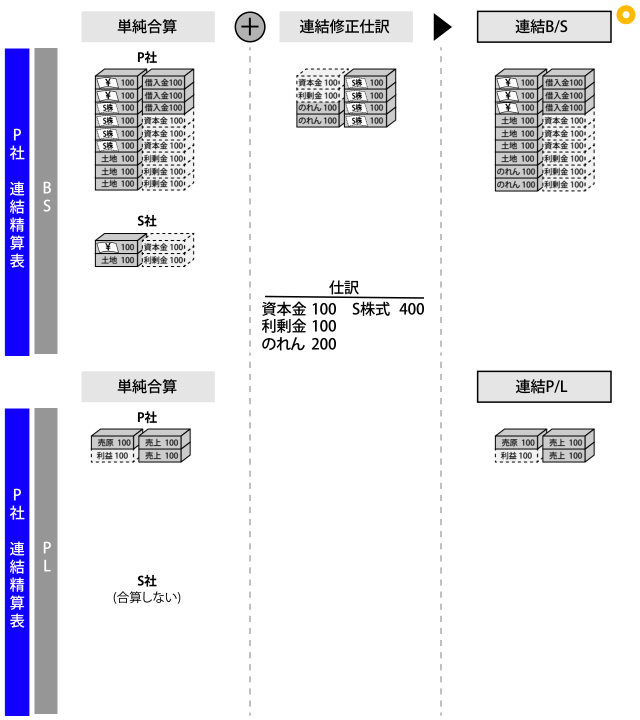

前回同様、連結財務諸表を作成する場合には、連結精算表において両者の財務諸表を単純合算したうえで、P社のS社株式勘定とS社の資本勘定(資本金勘定と利益剰余金勘定)を相殺消去します。

投資の400と資本の合計200を相殺消去すると差額が200発生します。この差額(投資消去差額ともよばれます)が仕訳の左側に出た場合にはのれん(無形固定資産)勘定で処理し、右側にでた場合は負ののれん勘定(特別利益)で処理します。今回は(正の)のれんがでています。これが前述した価値の増加分として認めた200です。

支配獲得時において、S社のP/LはP社連結精算表では合算できません。支配獲得日以降のS社のP/Lを取り込みます。

ボックス図による図解

Step1の単純合算、Step2の連結修正仕訳を加味するとどう連結財務諸表がどう出来上がっていくかをご確認ください。

上記の連結修正仕訳後の静止した図解です。

まとめにかえて

最後までお疲れ様でした!投資と資本の相殺消去でのれんが発生する場合をお話してきました。のれんはP社が投資した額とS社の純資産の額とを相殺消去した結果、発生しました。そもそもなぜのれんが発生するのかについて詳細まで触れませんでしたが、ざっくりいえば将来獲得見込みの利益が株式価値として織り込まれ、その価額でもって株式を譲り受けるからでした。次回は、100%すべての株式ではなく、75%を譲り受けた場合の処理(非支配株主が存在する)を確認します。

【図解とアニメーションで絶対にわかる】M&A・再編 目次一覧

- M&A・再編の手法(1/2)

- M&A・再編の手法(2/2)

- 連結会計1/ ~概要と支配獲得日の処理①:新規設立の場合

- 連結会計2/ ~支配獲得日の処理②:のれんが発生

- 連結会計3/ ~支配獲得日の処理③:非支配株主が存在

- 連結会計4/ ~支配獲得日の処理④:時価=簿価ではない場合

- 連結会計5/ ~支配獲得日後1年目の処理:開始仕訳

- 連結会計6/ ~支配獲得日後1年目の処理:のれんの償却

- 連結会計7/ ~支配獲得日後1年目の処理:当期純利益の振り替え

- 連結会計8/ ~支配獲得日後1年目の処理:配当金の修正

- 連結会計9/ ~支配獲得日後1年目の処理:親子会社間の取引消去