連結財務諸表とは何かをわかりやすく、動く図解と静止した図解で説明しています。(記事全体ができていないので、完成までに何度か内容を加筆修正しますがご了承ください)

【図解とアニメーションで絶対にわかる】M&A・再編 目次一覧

※多くの連結の設問では、親会社のことをP社(Parent companyのP)、子会社をS社(Subsidiary companyのS)と呼ぶことが多いので、本章でもそれにならいます。

※税効果会計は考慮していません。

- M&A・再編の手法(1/2)

- M&A・再編の手法(2/2)

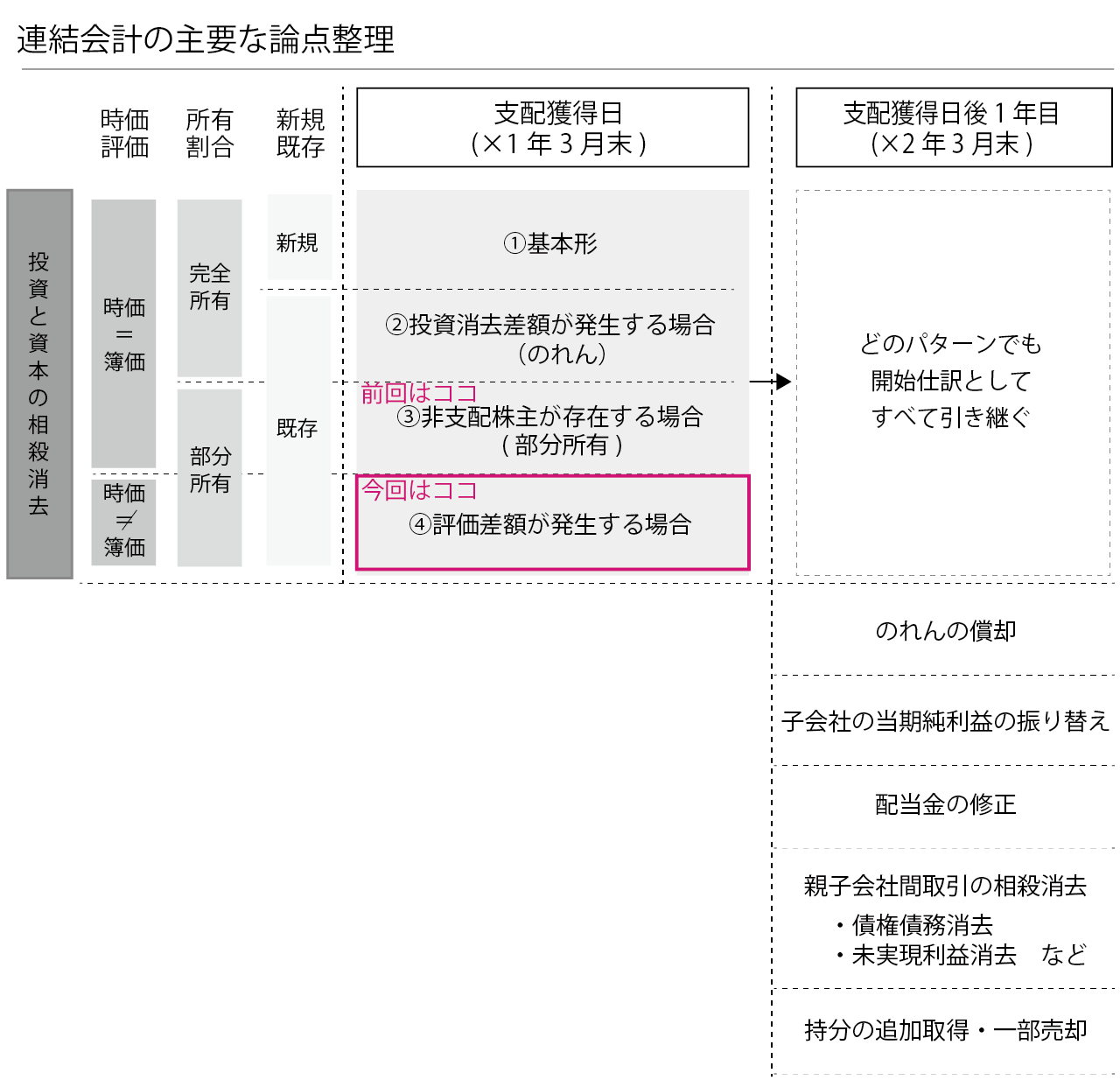

- 連結会計1/ ~概要と支配獲得日の処理①:新規設立の場合

- 連結会計2/ ~支配獲得日の処理②:のれんが発生

- 連結会計3/ ~支配獲得日の処理③:非支配株主が存在

- 連結会計4/ ~支配獲得日の処理④:時価=簿価ではない場合

- 連結会計5/ ~支配獲得日後1年目の処理:開始仕訳

- 連結会計6/ ~支配獲得日後1年目の処理:のれんの償却

- 連結会計7/ ~支配獲得日後1年目の処理:当期純利益の振り替え

- 連結会計8/ ~支配獲得日後1年目の処理:配当金の修正

- 連結会計9/ ~支配獲得日後1年目の処理:親子会社間の取引消去

前回の振り返り

前回「連結会計3/ ~支配獲得日の処理③:非支配株主が存在」では非支配株主持分とはなにかについて確認しました。子会社の新株予約権を除いた純資産に対し、非支配株主にかかる持分割合を乗じて、子会社の正味財産のうち非支配株主のものもありますと第三者に向けて発信している勘定科目が非支配株主持分でした。

資本連結は親会社の投資勘定と子会社の資本勘定を相殺消去し、子会社の資産・負債を親会社の資産・負債に含めて表示するためのものです。ですので考えてみれば当たり前ですが、 親会社以外の非支配株主がいる場合にはこのようにしなければなりません(前回のリンゴの例を思い出してください)。

今回のまとめ

今回は投資と資本の相殺消去にかかる評価差額を含めたすべての論点について確認します。ざっくり30秒ではまとめられませんでした。今回は速度ノーマルで50秒です。初見だと若干早いかもしれませんが復習の際にはゆっくり感じるかもしれません。

評価差額とは子会社の資産・負債の帳簿価額と時価評価額との差額のことであり、結論から言えば、子会社の資本として扱い、投資と資本の相殺消去の際には資本に含めましょうというものです。評価差額という勘定科目自体はすぐに相殺されてしまうため連結財務諸表でお目にかかることはありません。ですので、評価差額を知っていることは連結会計を学習したことの証みたいなものです。なお、評価差額に重要性がない場合は子会社の資産・負債は帳簿価額のままでかまいません1)連結財務諸表に関する会計基準(企業会計基準第 22 号 )

子会社の資産及び負債の評価

20. 連結貸借対照表の作成にあたっては、支配獲得日において、子会社の資産及び負債のすべてを支配獲得日の時価により評価する方法(全面時価評価法)により評価する(注5)。

21. 子会社の資産及び負債の時価による評価額と当該資産及び負債の個別貸借対照表上の金額との差額(以下「評価差額」という。)は、子会社の資本とする。

22. 評価差額に重要性が乏しい子会社の資産及び負債は、個別貸借対照表上の金額によることができる。。

支配獲得日の処理④:時価=簿価ではない場合

今回は子会社の資産・負債の帳簿価額が時価と異なる場合の資本連結を確認します。

P社とS社の個別財務諸表の処理

これまでは子会社の資産・負債の帳簿価額とその時価に差がないことを前提にお話してきました。P社がS社株主から譲り受けたモノは株式であり、P社は株式の取得により間接的にS社の経営支配権を取得(獲得)しました。このときS社の株式の売買価額がS社の資本の帳簿価額で売買されることはほぼなく、当たり前ですが時価で売買されます。言い換えれば、S社は時価で売却され、P社が時価で子会社を購入したわけです。ところが、子会社の資産・負債の帳簿価額は取得原価で記録されています。したがって、投資勘定が時価なんだから、これに対応して相殺消去される資本も同じ様に、資産・負債を時価に評価替え後のもので相殺しましょうということです。

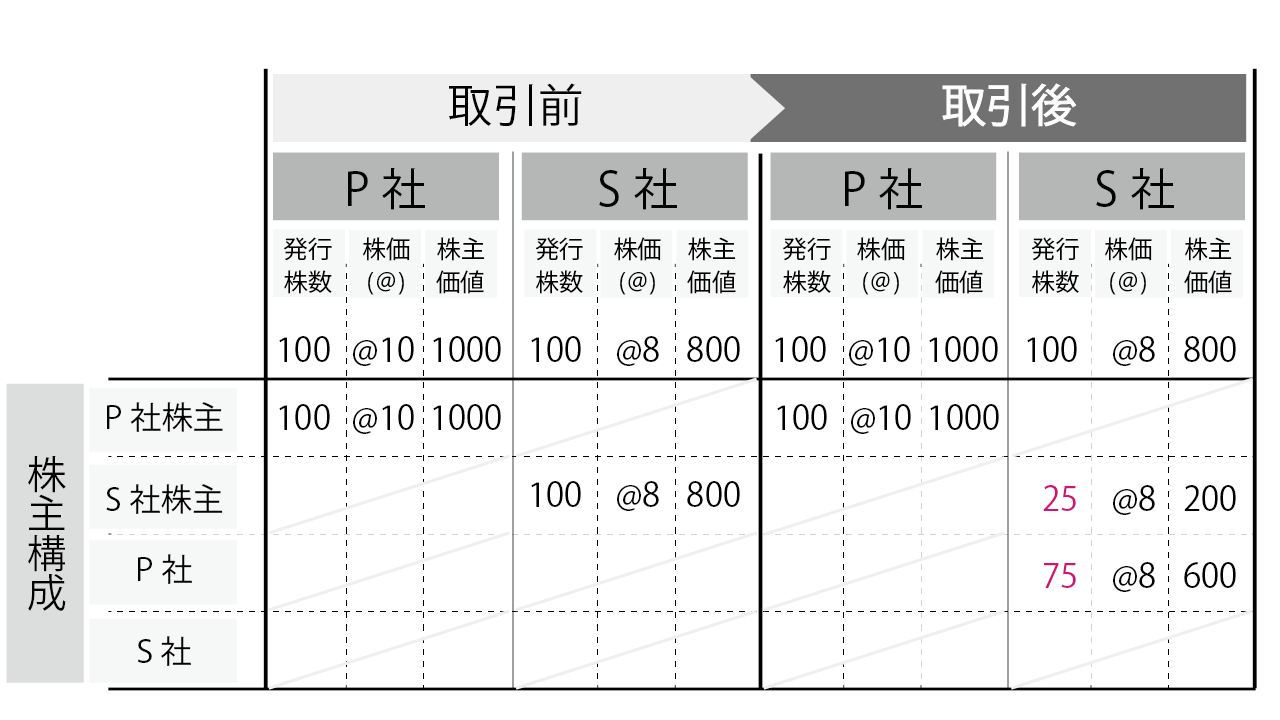

では具体的に、P社がS社の株式をS社株主から譲り受ける場合を考えてみます。前回同様、S社にとっては株主が移動しただけです。今回は資本連結の論点(のれん、非支配株主持分、評価差額)をすべて網羅したいので、S社の発行済み株式の75%分を600で取得する場合を確認しましょう。P社はS社の株主価値(時価)を800とし、その75%分である600をS社株主から取得しています。S社の株主資本の帳簿価額を確認してください。今回は資本金と利益剰余金の合計が300です。

この場合の株主構成の変化、取引概要、BSの変化と仕訳は以下の通りです。なお、p1とs1は事業をさします。

取引と個別財務諸表の処理

ボックス図による図解

個別財務諸表が本取引の仕訳を加味するとどう変化するかをご確認ください。

P社の連結財務諸表の処理

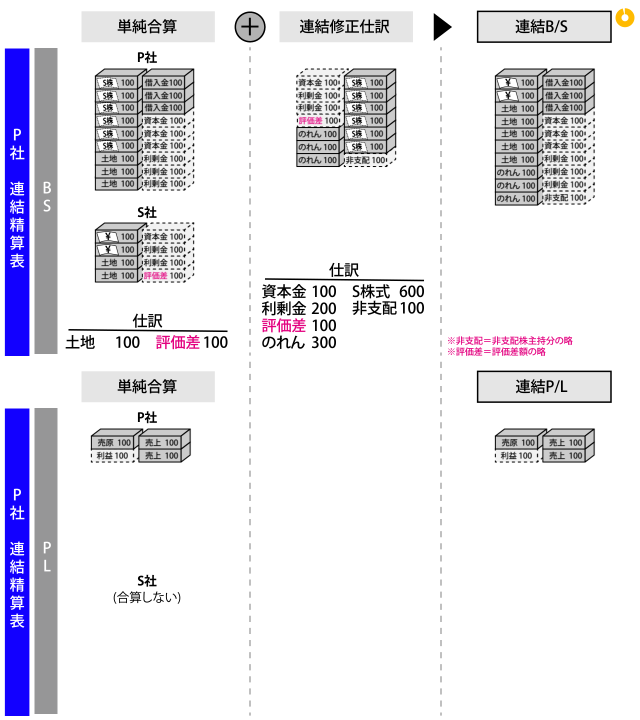

連結上、個別財務諸表を単純合算したうえで、さらに子会社の資産・負債を時価に評価替えします。これは連結精算表上の個別財務諸表の修正です。個別財務諸表そのものを直接修正しているわけではありませんので、気をつけてください。

S社の支配獲得日の土地の時価が200だったと仮定し、それ以外の資産・負債は時価と帳簿価額は同額だったとします。この場合、P社の連結精算表上の単純合算後のS社の土地を時価に評価替えし、その評価差額を純資産に記録します。冒頭に申し上げたとおり、この評価差額はとてもはかない存在で、次の投資と資本の相殺消去で瞬時に消されます。このとき、評価差額は子会社の資本を構成することになります。

このようにして、時価で購入した投資勘定のS社の株式が時価に評価替えされたS社の資産・負債に置き換わることになります。

ボックス図による図解

Step1の単純合算、Step2の連結修正仕訳を加味するとどう連結財務諸表がどう出来上がっていくかをご確認ください。

上記の連結修正仕訳後の静止した図解です。

S社の純資産をボックス図で解説するとこんな感じです。のれんのイメージもこの図解でつかめるのではないでしょうか。

まとめにかえて

これまで投資と資本の相殺消去の基本的なところをざっくりとお話してきましたが、いかがでしたでしょうか。慣れてくると結構面白くなってきた方もいらっしゃるのではないでしょうか。そういう稀有な方はぜひ簿記1級や公認会計士試験などに挑戦することを検討してみてください!ちなみに、公認会計士試験は2次方程式がざっくりとわかり、足し算、引き算、掛け算および割り算ができれば、高度な数学は必要ありません。それでは次回以降、よろしくお願い致します。

【図解とアニメーションで絶対にわかる】M&A・再編 目次一覧

- M&A・再編の手法(1/2)

- M&A・再編の手法(2/2)

- 連結会計1/ ~概要と支配獲得日の処理①:新規設立の場合

- 連結会計2/ ~支配獲得日の処理②:のれんが発生

- 連結会計3/ ~支配獲得日の処理③:非支配株主が存在

- 連結会計4/ ~支配獲得日の処理④:時価=簿価ではない場合

- 連結会計5/ ~支配獲得日後1年目の処理:開始仕訳

- 連結会計6/ ~支配獲得日後1年目の処理:のれんの償却

- 連結会計7/ ~支配獲得日後1年目の処理:当期純利益の振り替え

- 連結会計8/ ~支配獲得日後1年目の処理:配当金の修正

- 連結会計9/ ~支配獲得日後1年目の処理:親子会社間の取引消去

脚注

脚注

本文へ1 連結財務諸表に関する会計基準(企業会計基準第 22 号 )

子会社の資産及び負債の評価

20. 連結貸借対照表の作成にあたっては、支配獲得日において、子会社の資産及び負債のすべてを支配獲得日の時価により評価する方法(全面時価評価法)により評価する(注5)。

21. 子会社の資産及び負債の時価による評価額と当該資産及び負債の個別貸借対照表上の金額との差額(以下「評価差額」という。)は、子会社の資本とする。

22. 評価差額に重要性が乏しい子会社の資産及び負債は、個別貸借対照表上の金額によることができる。

脚注

| 本文へ1 | 連結財務諸表に関する会計基準(企業会計基準第 22 号 ) 子会社の資産及び負債の評価 20. 連結貸借対照表の作成にあたっては、支配獲得日において、子会社の資産及び負債のすべてを支配獲得日の時価により評価する方法(全面時価評価法)により評価する(注5)。 21. 子会社の資産及び負債の時価による評価額と当該資産及び負債の個別貸借対照表上の金額との差額(以下「評価差額」という。)は、子会社の資本とする。 22. 評価差額に重要性が乏しい子会社の資産及び負債は、個別貸借対照表上の金額によることができる。 |

|---|