こんにちは、小松啓です(プロフィールはこちらからどうぞ)。Twitterフォロー大歓迎です。よろしくお願いいたします。

Twitter(@EUREKAPU_com)

Instagram(eurekapu55eurekapu55)

(「【会計・簿記入門編】読まないで会計思考を身に付ける方法: Accounting Pictures Book」を出版しました。豊富すぎる図解で会計と簿記の基本を丁寧に解説しました。

この記事の図解がわかりやすいと感じた方であれば、大変お勧めの書籍です。

ちょうど今確定申告真っ只中ですね。こんなに税金多いの!?とはフリーランスあるあるですが、税金ってわかりにくいですよね。

そもそも税金関連って図解で説明されているものを私も見たことがありません。今日は、所得税の累進課税制度について、誤解していることも多いと思いますので、図解でサクッと解説します。お付き合いください。

1. 結論:超過累進税率のまとめ図

この図がこの記事のすべてといっても過言ではありません。

もし、不明なところなどがあれば、先に読み進め、欲しい情報がなければ、さっとページを閉じてください。

ざっくりと6分程度で動画解説してみました。もしよろしければこちらもどうぞ。スマホでみやすいように縦画面です。

2. 所得税は累進課税を採用

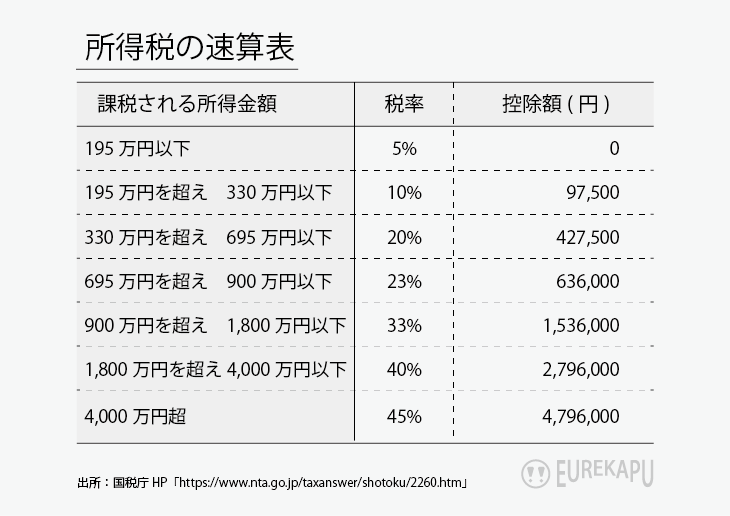

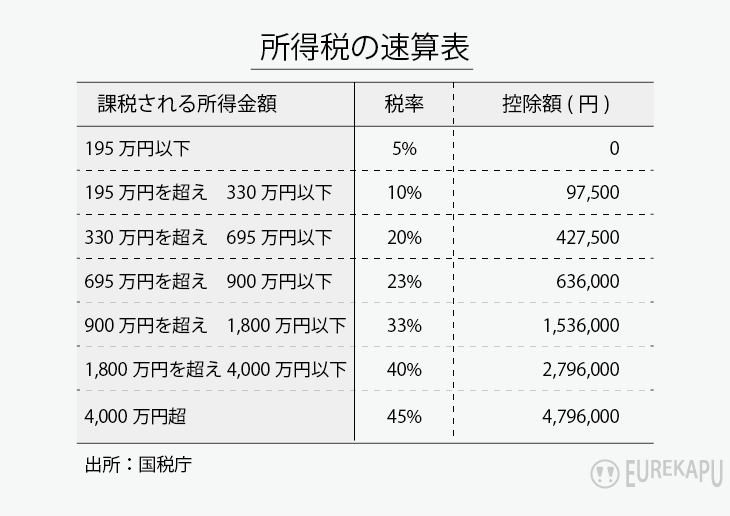

まずは、この図を御覧ください。これは国税庁のHPにある「所得税の速算表」です。所得が上がるにつれ、税率がどんどん高くなっているのがわかります。これが累進課税ですね。

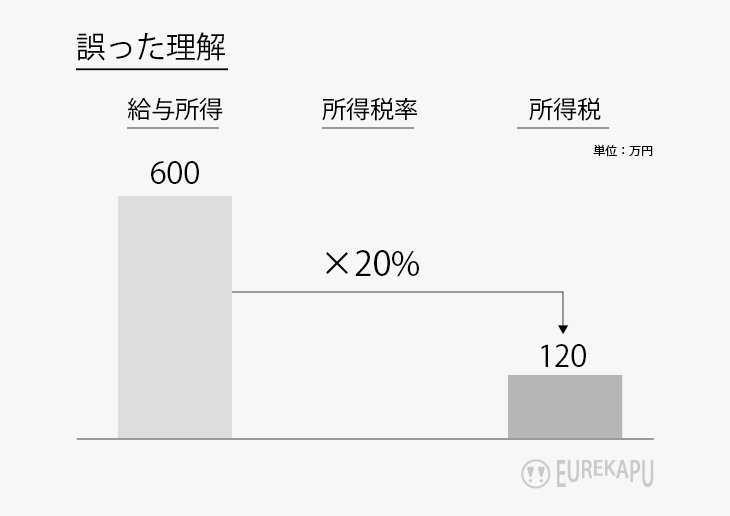

2-1. 日本の累進課税の間違った理解の概要

これだけ説明されると多くの人、特にせっかちな人(私です)は、下の図のようにしか記憶に残りません。なお、下図は間違っています。

日本ではこの考え方は公平性が保てないため採用していません。

2-2. 日本の累進課税の間違った理解の具体例

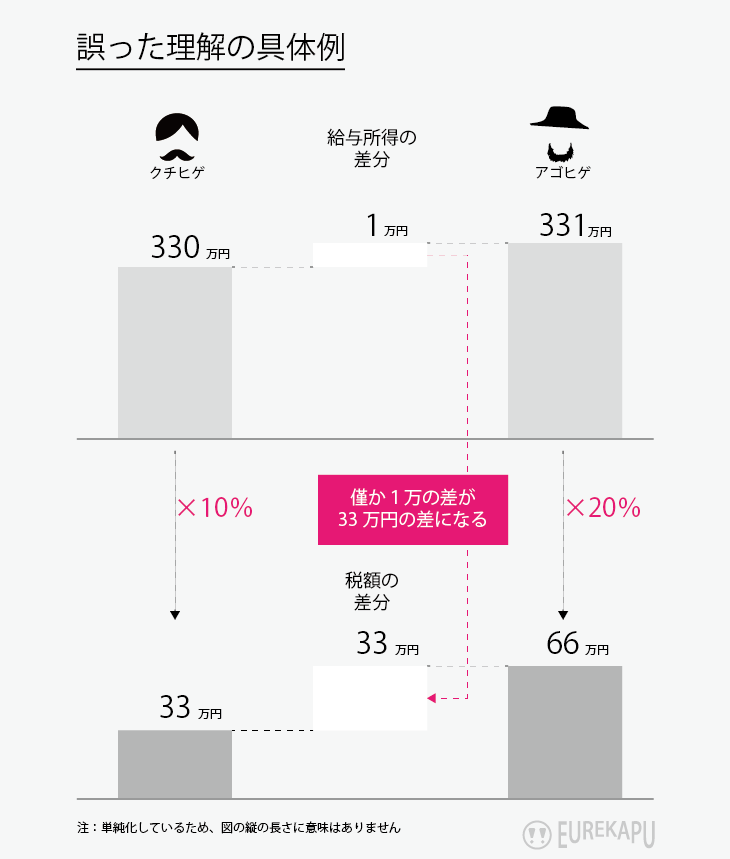

なぜ、この考え方が公平ではないかを具体例で確認します。

例えば、クチヒゲさんの給与所得が330万円であり、アゴヒゲさんの給与所得が331万円だった場合、アゴヒゲさんはわずか1万円だけクチヒゲさんよりも高いために、税金を33万円も多く納めることになってしまいます。そんな馬鹿なことが起きるはずはありませんね(なお、後述しますが、日本では下図の両者のように所得税は計算しません)。

2-3. 累進課税には2種類ある

実は所得税の累進課税には2つの種類があるようで、前述の課税のされ方を「単純累進税率方式」といいます。

日本は「超過累進税率方式」というものを採用しています。なんとパキスタンでは2009年まで「単純累進税率方式」だったそうです(データソース:「パキスタンの税務」)

累進課税には大きく2つの方式がある。

- 課税標準が一定額以上となった時、その全体に対してより高率の税率を適用する単純累進税率方式

- 一定額以上になった場合にその超過金額に対してのみ、より高い税率を適用する超過累進税率方式

単純累進税率方式では税率が課税標準の変化に応じて非連続的・階段状に変化するため、課税標準が増えた以上に税金賦課額が増加することがあり得るが、超過累進税率の場合はそのようなことはない。

Wikipedia「累進課税」より

3. 「超過累進税率方式」

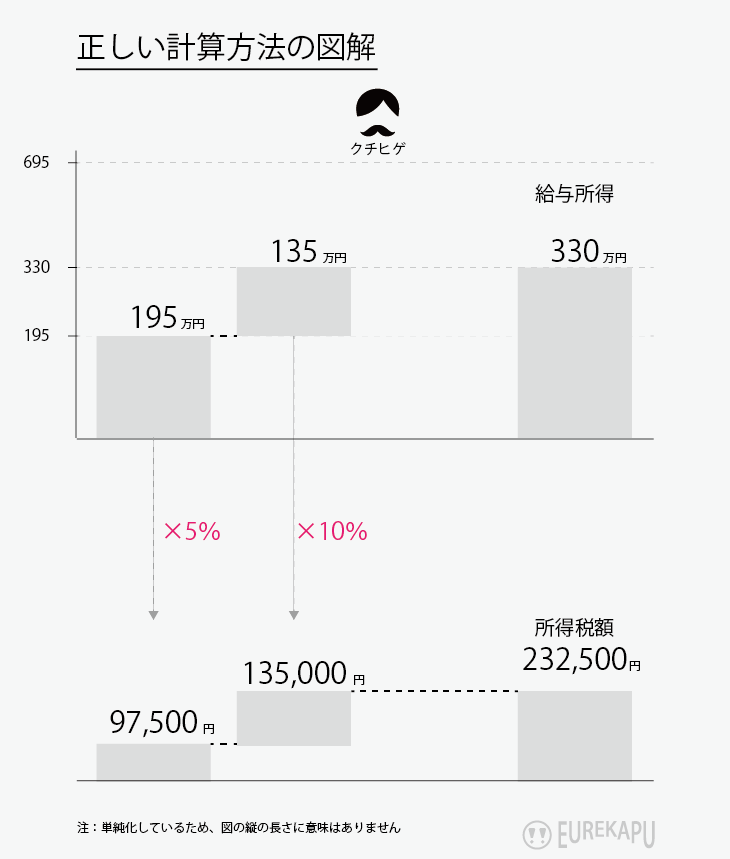

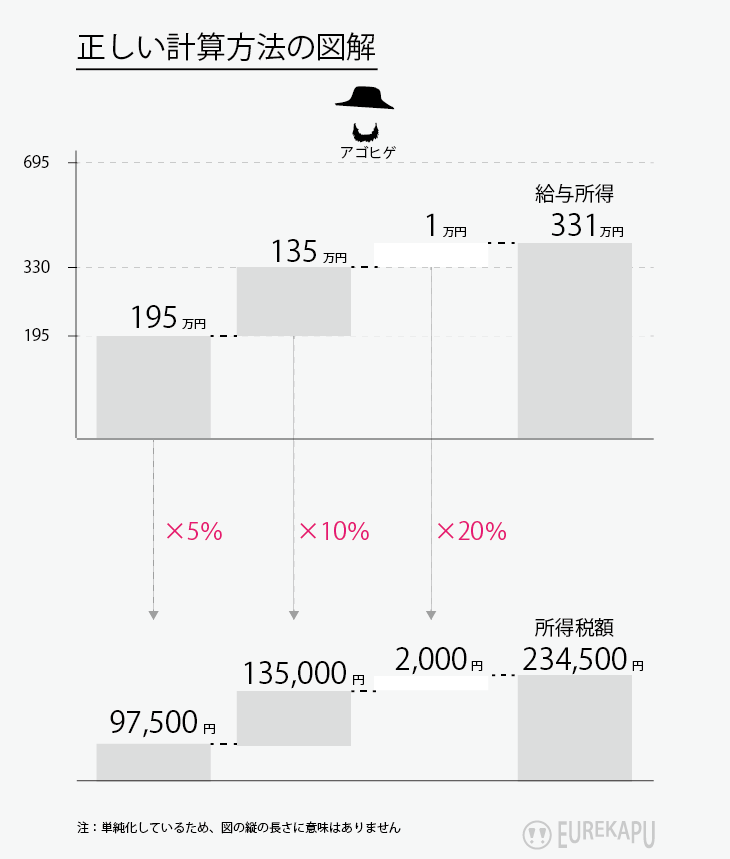

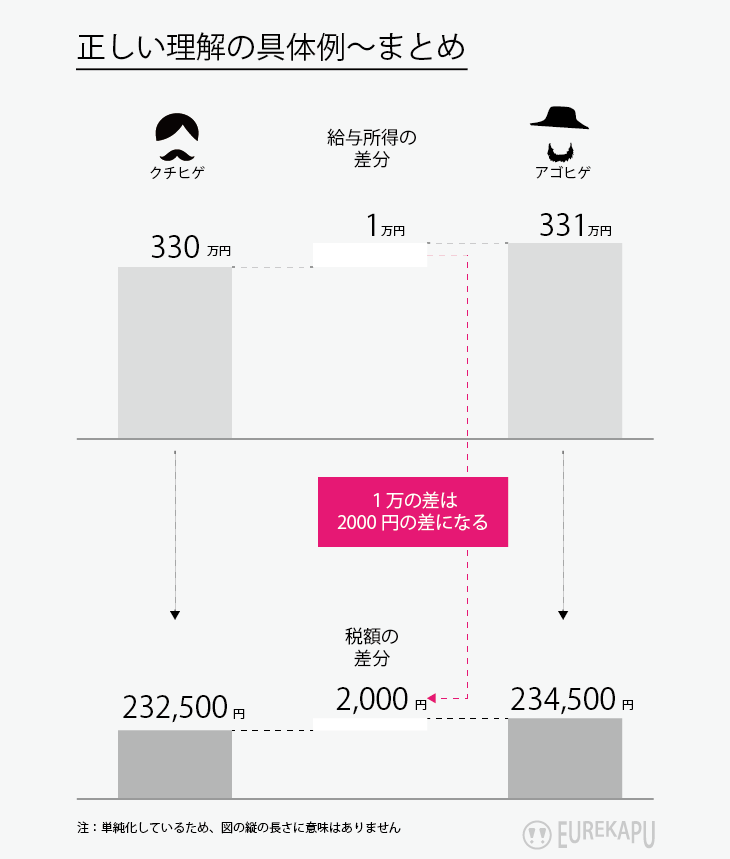

先程の事例では「単純累進税率方式」で計算してしまったので、所得1万円の差が税額33万の差になってしまいました。今度は「超過累進税率方式」で考えてみます。

クチヒゲさんの給与所得が330万円であり、アゴヒゲさんの給与所得が331万円だった場合、「超過累進税率方式」では1万に対してのみ20%が適用されます。「所得税の速算表」によれば、所得のうち195万円以下の部分は5%、195万円を超え、330万円以下の部分は10%、330万円を超え695万円以下の部分は20%です。これを図解で表すと以下のようになります。

ここまでをまとめます。両者の差はあくまで超過した部分の税率分だけ(2000円)になります。

さらに、2つの具体例で考えてみます。

まず、給与所得が約266万円の方の所得税額は約16万円であり、195万円以下の所得には税率5%を適用し、195万円を超えた部分の約70万円に対しては、税率10%を使用することになります。

次に、給与所得が約695万円の方の所得税額を確認します。この方の所得税額は約96万円であり、330万円を超えた部分の約360万円に対しては、税率20%を使用することになります。

所得が330万円以下の所得税額は、税率が低いため、小さい一方、所得が330万円を超えた部分の所得税額は税率が高くなるため、その所得税額は大きいですね。

所得は分散できるのであれば、例えば、家庭内や親族間で分散させたほうが節税が可能ということはみてもわかるとおもいます。

4. 「所得税の速算表」の控除額はどう理解したらいいのか

「所得税の速算表」には控除額というものがありましたが、ここからはこれについて理解を深めたいと思います。

そもそも、上記で説明したように、段階ごとに計算するのはちょっとだけ手間ですよね。そんなときにこの表を使います。

この表は、所得金額に税率を単純に乗じ、乗じた金額にこれを控除すれはとちょうど上記で説明した計算が一気にできるものです。

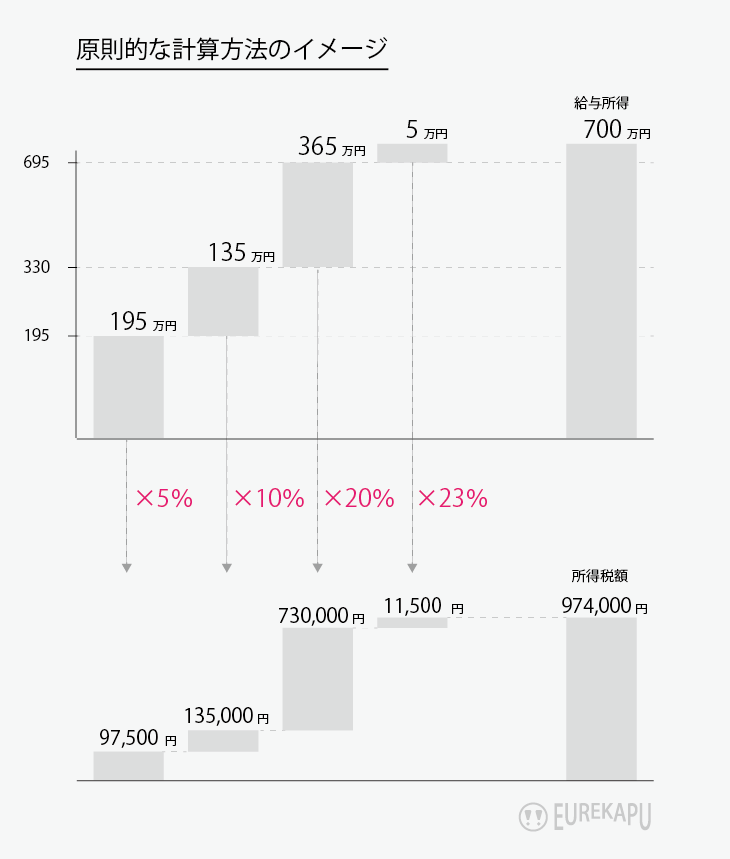

今度はクチヒゲさんの給与所得が700万円だった場合で考えてみます。

まず、原則どおり当てはめると、以下のように段階的に税率を変更して税額を計算します。その結果、700万円の給与所得に対して、974,000円が所得税額と算出されました。

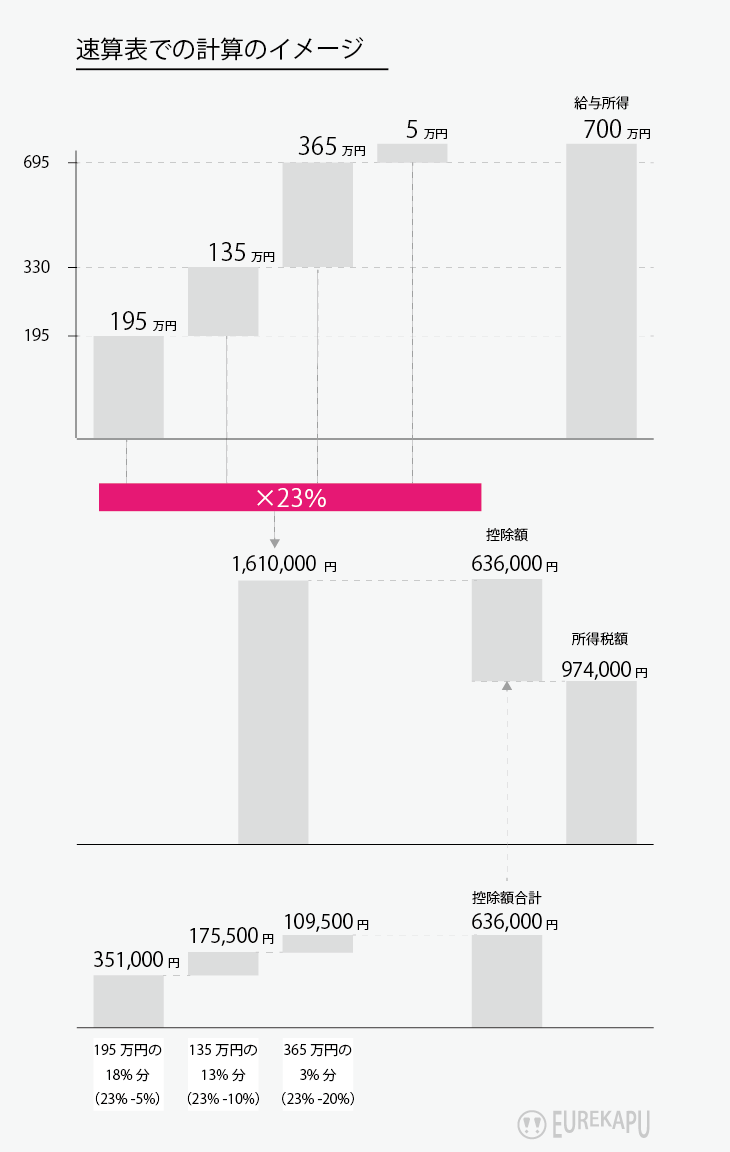

一方、「所得税の速算表」に当てはめるととうでしょうか。700万円に23%を乗じ、その額から636,000円を控除すれば、納めるべき所得税額(974,000円)が算出できます。見てわかるように、この方法によれば最初はまとめて適用税率を所得金額合計に掛け、その後、掛けすぎた税率分の税額をまとめて控除していることがわかりますね。

この636,000円ってどこから出てきたのでしょうか?上図では23%をすべての段階に適用しました。この23%と各段階のあるべき税率との差額をすべて集計した金額ですね。この金額は前もってわかるので、速算表が作れるというわけです。

超過累進税率のまとめ図

割り増し分に対し、段階的に税率が上がるのが超過累進課税のポイントです。

5. 終わりにかえて

税金って学校でも詳細に教えてもらえれわけではないですが、生活には必須の知識です。

機会があれば、次回はいわゆる「103万円の壁」とかを図解しようと思います。ありがとうございました。

もしこの記事が気にいってくだされば、Facebookページに「いいね!」を宜しくお願いします。

関連記事

「所得税の基本を図でわかりやすく解説します」